Ю.И. Параев, С.А. Цветницкая

УПРАВЛЕНИЕ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ

Рассматривается задача управления инвестиционным портфелем, состоящим из рискового и безрискового активов. Управление портфелем формулируется как терминальная задача и задача слежения.

Постановка задачи в данной работе аналогична постановкам в работах [1, 2]. В [1] модель инвестиционного портфеля строится в пространстве состояний, компонентами вектора состояния являются объемы инвестиций в рисковые и безрисковые активы, а задача управления стохастической системой формулируется в виде эквивалентной задачи управления детерминированной системой, описываемой уравнением динамики вторых моментов состояния. В [2] для построения инвестиционного портфеля используется метод локальной оптимизации. В данной работе состояние портфеля описывается суммарным капиталом, вкладываемым в рисковые и безрисковые активы.

МОДЕЛЬ ПОРТФЕЛЯ

Обозначим через W(t) количество капитала. В каждый момент времени t капитал может быть распределен следующим образом: доля капитала u(t) вкладывается в рисковой актив, а оставшаяся доля 1 — u(t) - в безрисковой актив. Всегда

0 < u(t) < 1. (1)

Обозначим через r - доходность безрискового актива. Цена рискового актива является случайной величиной и удовлетворяет стохастическому дифференциальному уравнению dS(t) = aS(t) dt + cS(t) dœ(t), где a -среднее значение доходности рискового актива S(t), с -волатильность, œ(t) - винеровский процесс. Далее в основном будем считать, что a > r. Капитал портфеля W(t) удовлетворяет уравнению [3] dW (t) = h(u)W (t) dt + с u(t) W (t) dœ (t), W (0) = W0, (2)

где W0 - начальный капитал; h(u) = (a -r) u+r.

Уравнение (2) относится к уравнениям квазилинейного типа, для которых характерно то, что уравнения для первых двух моментов образуют замкнутую систе-му[4]. Если обозначить через m(t) и M(t) первые два начальных момента процесса W(t), то они удовлетворяют уравнениям

m = h(u)m, m(0) = W0,

M = g(u)M, M(0) = W02, (3)

где g(t)=2 h(u) + c2u2.

Если управление u(t) задано, то решение уравнений (3) можно записать в виде

t

m(t) = W0 exp Jh(u)dt,

(4)

u(t) =

при

при

r > a, r < a.

Однако при таком решении возможна большая дисперсия значения W(T). Чтобы ее уменьшить, рассматриваются другие задачи. Основная идея состоит в том, чтобы при большом W(t) выбирать управление u(t) достаточно малым, чтобы уменьшить случайную составляющую в (2). Однако при малом с управление (5) должно давать хороший результат.

Задача 2. На интервале времени [0, T] найти такую функцию u(t), при которой максимально значение

J = E{(W(T) - f *)} = M(T) - 2m(T) f * + f *2, (6)

где E{ } означает математическое ожидание; f*— желаемое значение конечного капитала W(T).

Решение выполним с помощью принципа максимума Л. С. Понтрягина. Для этого введем вспомогательные переменные p\(t) и p2(t) и на основании уравнений (3) составим функцию Гамильтона

H(m,M, p1, p2, u) = p1h(u)m + p2g(u)M =

— H о + Hxu + H 2u

(7)

где

Н0 = H\ = (а - г) s, Н2 = Оp2M, s = рт + 2р2М (8)

Переменная р\ (0 должна удовлетворять уравнению р= -дH/дm= -hp1, рх(Т) = 2f *, (9)

а переменная р2(0 - уравнению

p2=-дн*/дм= - gp2, p2(T) = -1. (10)

Решение этих уравнений равно

p1 (t) — 2 f *exp J h(u)dt,

t

T

p2(t ) — - exp J g (u)dt.

(11)

Если не учитывать ограничение (1), то максимум функции H по u достигается при

H1 ( a - r \ s(t)

u (t) — -

a - r

CT

2 p2(f)M (t )

fi(t )m(t ) 2 P2 (t )M (t)

+1

(12)

M(t) = W02 exp J g(u)dt = m 2(t) exp a2 J u2dt.

0 0

Можно рассмотреть разные задачи об оптимальном управлении портфелем.

ТЕРМИНАЛЬНЫЕ ЗАДАЧИ

Задача 1. Найти такую функцию u(t), при которой значение m(T) максимально. Здесь Т - заданный момент времени.

Эта задача решается просто. Так как темп роста среднего капитала определяется функцией h(u), то оптимальное управление равно

С учетом ограничения (1) оптимальное управление равно

u(t ) —

I 0

! u * (t )

\t) < 0,

(13)

при

при 0 < и *(^ < 1, при 1 < и * (^.

Как известно, управление можно искать в программной форме и в форме обратной связи. Если строить управление в программной форме, то можно получить следующее. Учитывая (3), (9) и (10), можно получить, что производная функции s равна нулю, т.е. эта функция постоянная. Ее можно взять, например, при t=T в виде

s = 2/*т(Т) - 2М (Т). (14)

2

a

Подставляя (14) в (12), получаем f * m(T ) M (T )

* ^ a - r u (t) =-------------—

-1

(15)

Таким образом получается, что программное оптимальное управление является постоянным. Если управление на интервале [0, Т] постоянно, то функционал (6) с учетом (4) записывается в виде

3(и) = Ш02вШи)Т+п2“2т - 2Ш0/твк(и)Т + /Т2. (16)

Остается только найти значение и, удовлетворяющее условию (1), которое дает минимум этой функции.

Эту задачу можно решить относительно нетрудно. Если с2Т мало, то минимум (16) достигается при

1, f * t ln W -r

a - r

(17)

* ^ a - r

u (t ) =--------------------=-

W (t )

-1

(18)

где q(t ) = -

Pi(t ) 2 P2(t )

. Подставляя сюда (11), получаем

q(t) = f *exp <j-J (h(u) + ct2u2)dt} I.

p,(t ) = 2j f (t)

t

T

p2(t ) = -J

ex

exp J h(u)d|

t

T

p J g(ud

dT,

(24)

dT.

равление в программной форме. Причем в отличие от предыдущего случая, это управление уже зависит от /. Однако больший интерес представляет управление в форме обратной связи. Повторяя предыдущие рассуждения, можно получить, что закон управления в форме обратной связи имеет вид (18) с учетом (13), где теперь

q(t )=-Ч—. (25)

p x e i i d) u( h( i i dT

T J exp t T J g(ud _ t _ dT

Управление в форме обратной связи можно построить следующим образом. В (12) входят значения переменных m(t) и M(t), которые не измеряются и не известны. Поэтому их можно заменить на текущие значения W(t) и W2(t), которые измеряются в каждый момент времени. Получаем

q(t)

(19)

Выражение (18) с учетом (19) и определяет закон управления в форме обратной связи.

ЗАДАЧА СЛЕЖЕНИЯ

Задача 3. На интервале времени [0, T] найти функцию u(t), при которой максимально значение функционала

J = E{\ (W (t) - f (t ))2 dt} =

0

= J (M (t) - 2m(t) f (t) + f 2(t ))dt, (20)

0

где, как и раньше, E{ } означает математическое ожидание; f(t) - желаемый рост капитала.

Решение выполним с помощью принципа максимума Л.С. Понтрягина. Для этого введем вспомогательные переменные p1(t) и p2(t) и на основании уравнений (3) и функционала (20) составим функцию Гамильтона H(m, M, p1, p2, u) = p1h(u)m + p2g(u)M - M + 2mf - f2 =

= H0 + Hu + H2u2. (21)

Переменная р1 (t) должна удовлетворять уравнению pj= -dH/dm= -hpt -2f, pl(T) = 0, (22)

а переменная p2(t) - уравнению

p2= - dH*/dM = - gp2 +1, p2(T) = 0 . (23)

Решение этих уравнений равно

ОБСУЖДЕНИЕ РЕЗУЛЬТАТОВ

Из (18) следует, что величина u*(t) убывает с ростом капитала W(t). Более того, u(t) = 0 при q(t)/W(t) < 1. Однако здесь еще остается проблема с коэффициентом q(t), который зависит от управления, которое будет использоваться в будущем на интервале [t, T]. Такая ситуация достаточно обычная в теории оптимального управления. Чтобы оценить значение этого коэффициента, можно предположить, что на интервале [t, T] управление постоянно. Тогда для задачи 2 из (19) получаем

q(t) = f * е-«“)+°2“2Хт-t). (26)

Если в задаче 3 считать, что ft) = f*, то из (25) получаем

,g(u) eh(u)(T-t) -1

q(t) = f *

h(u) eB

(27)

,g(u)(t-t)

Причем в обоих случаях при малом T - t величина q(t) близка к f*. Однако в любом варианте величина q(t) остается достаточно неопределенной. Поэтому в какой-то мере ее нужно выбирать экспериментально. Ниже приводятся результаты моделирования для различных вариантов выбора этого коэффициента.

МОДЕЛИРОВАНИЕ

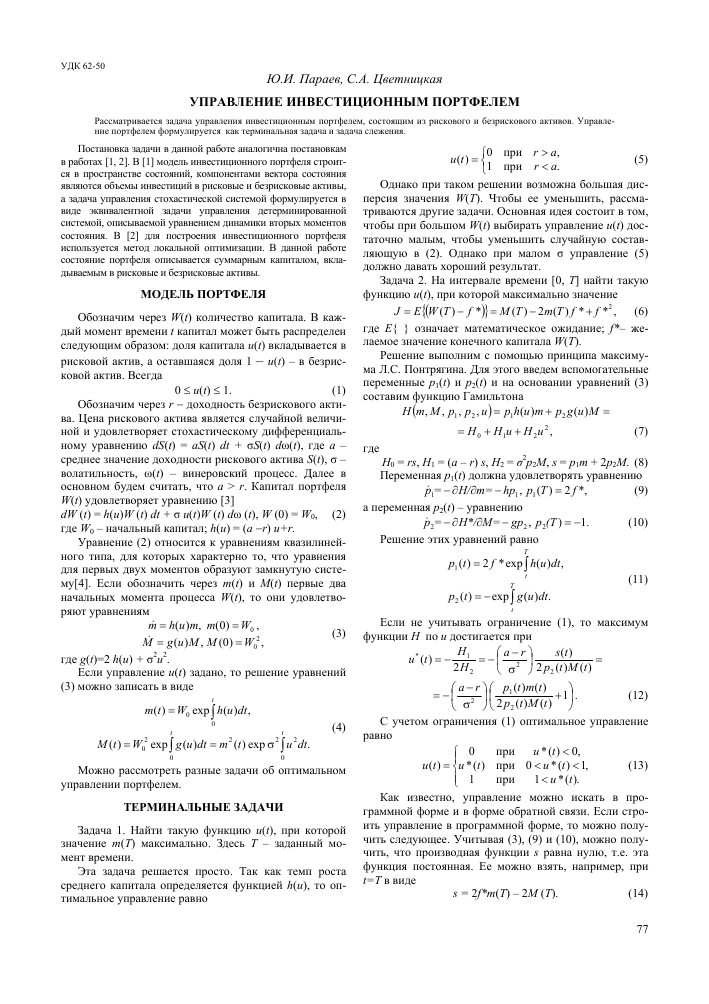

Проведено моделирование задачи слежения при следующих значениях: a = 0,5; r = 0,08; W0 = 1; T = 1; ft) = W0eMt; ц = 0,3. При этом при расчете разных кривых используется одна и та же реализация процесса ra(t). Результаты представлены на рисунке.

Оптимальное управление, получаемое из условия максимума функции Н, определяется из (12) и (13). Подставляя в (12) выражения (24), можно получить уп-78

Здесь кривая 1 - и(() = 0 (безрисковое управление), кривая 2 - и(0 = 1 (весь капитал вкладывается в рисковой актив), кривая 3 - управление вычисляется по формуле (18) с учетом (13) и (27). Видно, что в интервале времени [/’, Т управление становится безрисковым.

u*

T

1. Герасимов Е.С., Домбровский В.В. Динамическая сетевая модель управления инвестициями при квадратичной функции риска // АиТ. 2002. № 2. С. 119-128.

2. Смагин В.И. Дискретное локально-оптимальное управление портфелем ценных бумаг // Вестник ТГУ. 2002.

3. MertonR.C. Continuous-time finance. Cambr. MA. Blackwell, 1990.

4. Параев Ю.И. Введение в статистическую динамику процессов управления и фильтрации. М.: Сов. радио.1976. С. 178.

Статья представлена кафедрой прикладной математики факультета прикладной математики и кибернетики Томского государственного университета, поступила в научную редакцию «Кибернетика» 26 апреля 2004 г.

CC BY

CC BY 59

59