© 2003 г. Г.Е. Крохичева

ВИРТУАЛЬНЫЙ СИТУАЦИОННЫЙ УЧЕТ

В настоящее время виртуальные предприятия функционируют в киберпространстве. В нем систематически происходят многочисленные изменения как во фракталах пространства, так и во фракталах времени на различных инвестиционных горизонтах, многоуровневых, многогоризонтальных, многосегментарных, многоаналитичных и других позициях. В виртуальных же сетях размещаются самые разнообразные рынки, от услуг и продуктов до мощных финансовых рынков.

Каяедая институциональная единица имеет свои определенные сегменты, горизонт, уровень, на которых заключаются контракты, выполняются обязательства, но присутствуют тысячи и десятки тысяч конкурентов. Например, контрактный сегмент рынка фирмы Nova Саге имеет значительную конкуренцию оказания реабилитационных услуг и состоит более чем из 1000 участников [1, с. 35].

Управляемость фирмы определяется имеющейся информацией и соответствующими ситуационными воззрениями.

При этом в управленческом учете экономическая ситуация понимается как сочетание условий и обстоятельств, создающих конкретную обстановку в рыночном и во фрактальном сегментах определенное положение (например, разрывы в денежных потоках, несоответствие спроса и предложений и т.д.).

Все ситуации, которые могут быть отражены в виртуальном учете, представлены в виде двух основных групп:

- исключительные экономические ситуации, возникающие из оригинальных идей в процессе их реализации;

- универсальные экономические ситуации, имеющие место в случае организации учета и управления массовыми ежедневными операциями, например управление активами и пассивами.

В практической деятельности возникают разнообразные ситуации, по которым необходимо принимать решения, а следовательно, организовывать сбор учетно-аналитической информации в разных ракурсах.

Важнейшие экономические ситуации и первой, и второй категории могут быть представлены как следующие:

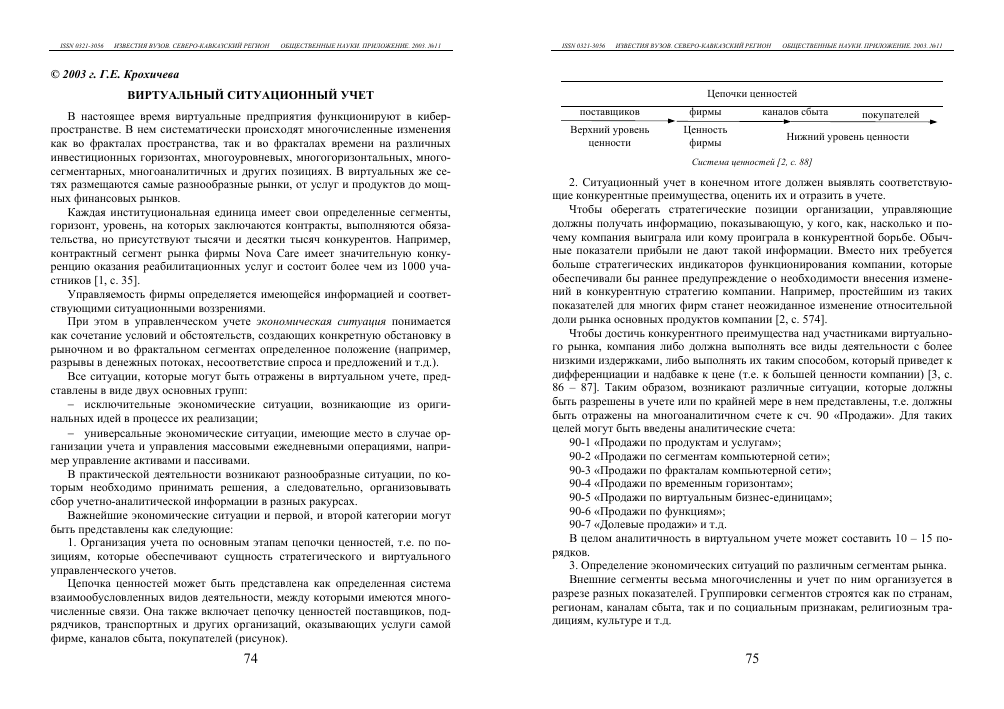

1. Организация учета по основным этапам цепочки ценностей, т.е. по позициям, которые обеспечивают сущность стратегического и виртуального управленческого учетов.

Цепочка ценностей может быть представлена как определенная система взаимообусловленных видов деятельности, между которыми имеются многочисленные связи. Она также включает цепочку ценностей поставщиков, подрядчиков, транспортных и других организаций, оказывающих услуги самой фирме, каналов сбыта, покупателей (рисунок).

Цепочки ценностей

поставщиков

фирмы

каналов сбыта

покупателей

Верхний уровень ценности

Ценность

фирмы

Нижний уровень ценности

Система ценностей [2, с. 88]

2. Ситуационный учет в конечном итоге должен выявлять соответствующие конкурентные преимущества, оценить их и отразить в учете.

Чтобы оберегать стратегические позиции организации, управляющие должны получать информацию, показывающую, у кого, как, насколько и почему компания выиграла или кому проиграла в конкурентной борьбе. Обычные показатели прибыли не дают такой информации. Вместо них требуется больше стратегических индикаторов функционирования компании, которые обеспечивали бы раннее предупреждение о необходимости внесения изменений в конкурентную стратегию компании. Например, простейшим из таких показателей для многих фирм станет неожиданное изменение относительной доли рынка основных продуктов компании [2, с. 574].

Чтобы достичь конкурентного преимущества над участниками виртуального рынка, компания либо должна выполнять все виды деятельности с более низкими издержками, либо выполнять их таким способом, который приведет к дифференциации и надбавке к цене (т.е. к большей ценности компании) [3, с. 86 - 87]. Таким образом, возникают различные ситуации, которые должны быть разрешены в учете или по крайней мере в нем представлены, т.е. должны быть отражены на многоаналитичном счете к сч. 90 «Продажи». Для таких целей могут быть введены аналитические счета:

90-1 «Продажи по продуктам и услугам»;

90-2 «Продажи по сегментам компьютерной сети»;

90-3 «Продажи по фракталам компьютерной сети»;

90-4 «Продажи по временным горизонтам»;

90-5 «Продажи по виртуальным бизнес-единицам»;

90-6 «Продажи по функциям»;

90-7 «Долевые продажи» и т.д.

В целом аналитичность в виртуальном учете может составить 10-15 порядков.

3. Определение экономических ситуаций по различным сегментам рынка.

Внешние сегменты весьма многочисленны и учет по ним организуется в

разрезе разных показателей. Группировки сегментов строятся как по странам, регионам, каналам сбыта, так и по социальным признакам, религиозным традициям, культуре и т.д.

При этом по сегментам деятельности могут определяться самые разнообразные показатели, по сути дела, любые объекты управленческого учета, в том числе доля рынка, по фракталам времени и пространства, по инвестиционным горизонтам.

4. Экономические ситуации могут строиться и по стадиям жизненного цикла продукта, услуги, инвестиционного проекта и т.д.

5. В тех случаях, когда целью экономической ситуации является определение жизнестойкости фирмы, используется система показателей, аккумулированное действие которых позволяет прогнозировать банкротство.

Ситуационная бухгалтерия была объектом исследования в основном в трех ракурсах, как собственно ситуационный управленческий учет, рассматриваемый представителем американской учетной мысли конца XX в. Дж. Сортером. Он впервые ввел принцип трехмерности, т.е. пришел к выводу, что имеет место временный горизонт, точнее множественность временных горизонтов, где происходят события, которые необходимо прогнозировать. Эго важное учетно-прогностическое представление времени привело к понятию фракталов времени.

В результате впервые в ситуационной бухгалтерии Сортера была поставлена проблема отражения учетных показателей в третьем измерении, т.е. во времени. В разработанной им модели четко присутствует временной фактор, хотя еще не используется понятие «фрактал времени». Но тем не менее можно сделать вывод о необходимости отражения информации во многогори-зонтном, многоуровневом, многоярусном аспекте, что является одной из концепций виртуальной бухгалтерии.

Ситуационная бухгалтерия по Сортеру должна отвечать трем требованиям:

1) цель учета - представление информации обо всех существенных событиях, использующихся во множестве моделей принятия решений;

2) функция учета - не прошлое представление данных для модели принятия решений, а максимально возможный объем данных, из которых пользователь (администратор) мог бы с учетом индивидуальных особенностей модели принятия решений выбрать необходимую информацию;

3) задача учета - максимально возможное прогнозирование по данным о внешних изменениях, предстоящих возможных событий.

Теория фрактального рынка и ситуационные комбинации во фракталах пространства и времени, разработанная М. Гарднером, P.M. Кроноваром, А. Стеценко, В.М. Якимкиным главным образом в отношении финансовых рынков, в целом касается любого рынка в глобальном киберпространстве. Основой этой теории является понятие инвестиционного горизонта, разной глубины и временной продолжительностью (от нескольких минут до нескольких лет).

Многоярусные, многоуровневые, многосегментарные и многоаналитич-ные горизонты имеют самые разнообразные комбинации, количество которых с определенными качественными различиями профессор В.И. Ткач и председатель Палаты аудиторов Парижа Ж. Лоран насчитывают до сотни [4, с. 56].

Управление активами и пассивами - один из четырех современных механизмов, позволяющих избежать многих рисков и финансовых катастроф, наряду со страхованием, эффективной системой резервов и хеджированием. К сожалению, эти механизмы в российской экономике совершенно не используются, в результате страна теряет ежегодно десятки миллиардов долларов.

Важная роль в решении данной проблемы принадлежит специалистам финансовой инженерии, которая включает проектирование, разработку и реализацию инновационных финансовых инструментов и процессов, а также творческий поиск новых подходов к решению проблем в области финансов [5, с. 33], бухгалтерского учета и аудита.

Финансовые инженеры и аналитики сконцентрировали свои усилия на управлении портфелями ценных бумаг, обращая основное внимание на сбалансированность платежей по следующим направлениям:

- привлечение денежных ресурсов от инвесторов путем выпуска новых видов инструментов в сфере функционирования ценных бумаг;

- вложение привлеченных денежных ресурсов в финансовые инвестиции и инструменты банков, страховых компаний и др.

Первыми начали разрабатывать эту проблему коммерческие банки, страховые компании, пенсионные фонды, инвестиционные компании, а затем и другие коммерческие организации.

При этом финансовые организации ограничили сферу управления активами и пассивами только одним узким механизмом - ценными бумагами как первичными, так и вторичными, все прочие активы и пассивы оставались как бы в стороне. Однако наиболее тщательно была исследована узкая проблема управления, связанная с несовпадением финансовой стоимости денежного потока, поскольку поступающие денежные ресурсы имеют разную ценность из-за временного фактора. Так, если за год в виртуальную компанию от ее вложений в финансовые инструменты поступает 500 тыс. р., а отток денег по привлеченным инвестиционной компанией ресурсам также 500 тыс. р., то, на первый взгляд, дела обстоят нормально, хотя с учетом временного фактора такой поток может принести прибыль, убыток или дать нулевой результат. Бухгалтерский учет на этот результат не обращал внимания.

С другой стороны, финансовые инженеры не придавали значения тому, что ценные бумаги как первичные, так и вторичные на начало и конец периода также могут изменить свою стоимость в любую сторону, т.е. привести к прибыли или убытку. В результате получился парадокс: бухгалтеры отлично определяют изменения всего потока в масштабах институциональной едини-

цы, не обращая внимания на ценность денег, и не только в пределах портфеля ценных бумаг, но и (что в условиях России не менее важно) при осуществлении платежей в бюджет, во внебюджетные фонды, при расчетах с прочими дебиторами, кредиторами и т.д. и особенно при движении штрафных санкций на всех уровнях (штрафы, пени, неустойки).

В то же время финансовые инженеры блестяще решили проблему текущей стоимости платежей для узкого денежного потока, т.е. портфеля ценных бумаг, но не обращают внимания на стоимость других потоков и, в частности, бюджетных и штрафных платежей, что для российской экономики исключительно важно.

В условиях России проблема усугубляется двумя обстоятельствами, которые отсутствуют в других странах:

- во-первых, штрафы, пени, начисляемые в пользу государства, отражаются за счет чистой прибыли, а коммерческим организациям - за счет прибыли до уплаты налогов;

- во-вторых, на большинстве предприятий, как это ни странно, штрафы, пени, неустойки в балансе часто отсутствуют или отражены не полностью, так как могут фиксироваться минимум на три даты (возникновения задолженности, признания задолженности и оплаты), хотя в соответствии с принципом начисления с юридической точки зрения задолженность отражается по мере возникновения обязательств.

В условиях значительной инфляции и установленной процентной ставки ЦБ РФ в размере 24 % годовых на 1 июля 2002 г. замедление поступления любых видов дебиторской задолженности и несвоевременное удовлетворение обязательств перед работниками, бюджетом, поставщиками приносит значительный ущерб, который даже не определяется и никому не предъявляются реальные претензии. Действительно, если мы рассмотрим отчет о движении денежных средств любого предприятия за год, им будет бухгалтерский документ, служащий для решения чисто технических целей, т.е. отражения остатков денежных ресурсов на начало и конец периода, их поступления и расходования за период. Такой отчет не дает возможности определить многие важные позиции:

- чувствительность денежного потока к банковской ставке, так как размеры ущерба, упущенной выгоды не определяются;

- реальную стоимость денег, оплаченных и полученных с опозданиями или досрочно;

- реальное соотношение активов компании с обязательствами на конкретную дату с учетом стоимости во времени;

- характер используемых денежных ресурсов (собственных, заемных) и эффект от действия рычага.

В этой ситуации при отражении в учете денежных потоков не меньшее значение имеют нижеследующие факторы:

1) полностью не учитывается временной фактор поступления и оплаты средств;

2) не определяется в учете и не анализируется риск неплатежей и обменных курсов (существуют три типа рисков обменных курсов: операционный, бухгалтерский (пересчетный) и экономический [6, с. 131]);

3) не принимаются меры к минимизации риска фирмы;

4) не используется механизм дисконтирования;

5) в прогнозировании и управлении долгосрочными инвестициями не используется механизм текущей стоимости денежных потоков.

Как уже отмечалось, чистая текущая стоимость равна текущей стоимости денежных потоков за вычетом текущей стоимости денежных оттоков. Это современный метод дисконтирования денежных потоков с целью определения эффективности долгосрочных инвестиций.

Если сумма величин дисконтированных потоков равна или больше нуля, инвестиционные предложения принимаются, если нет - отменяются. Иными словами, критерий приемлемости таков: проект будет принят тогда, когда текущая стоимость притока денежных средств превышает текущую стоимость их оттока.

Управление активами и пассивами представляет собой попытку минимизировать подверженность ценовому риску за счет выдерживания определенных пропорций меяеду активами и пассивами для достижения целей фирмы (например, достижение установленного уровня доходов) с одновременной минимизацией риска фирмы. Суть - именно в нахождении правильных соотношений между балансовыми активами и балансовыми пассивами.

Наиболее хорошо развиты эти методы при управлении процентным риском. Они могут применяться и часто используются при управлении валютным риском, риском изменения товарных цен и цен на акции [5, с. 189], денежными потоками.

Идеальной можно было бы считать ситуацию, когда при управлении активами и пассивами происходило бы выравнивание временных и количественных параметров (сроков и объемов), денежных притоков для активов с временными и количественными параметрами (со сроками и объемами), оттоков денежных средств и обязательств.

Финансовые инженеры придерживаются той точки зрения, что портфель активов, сконструированный так, что он в точности соответствует заданным денежным потокам, называется «преданным» портфелем (термин «преданный» портфель (Dedicated portfolio) ввели в 1977 г. С. Д. Ходжес и С.М. Шае-фер). К сожалению, может быть весьма трудно, или совсем невозможно, сконструировать портфель с данными свойствами.

Дело в том, что портфельная теория как комплексный подход к принятию инвестиционных решений на основе классификации, оценки и контроля объ-

ема ожидаемого риска и дохода не может определить более или менее точно влияние соответствующих факторов в условиях риска и неопределенности.

Поэтому следует забыть о полном сбалансировании денежных потоков и вместо этого сосредоточиться на соотношении стоимости активов и стоимости обязательств виртуального предприятия и постараться сделать разность этих стоимостей полностью не чувствительной к изменениям процентной ставки.

Широко использованные методы управления активами и пассивами виртуальными предприятиями, финансовыми компаниями, банками для управления, прогнозирования и анализа денежных потоков позволят ликвидировать кризис неплатежей и создать систему управленческого баланса и прогнозного отчета о движении денежных средств, заполняемого по данным ведомости внесистемного (управленческого) учета активов и пассивов виртуального предприятия любого вида.

В управленческом балансе указывается удельный вес каждого раздела и группы: это позволяет проследить динамику структуры. Следует отметить, что выделение в управленческом балансе некоторых аналитических данных вполне обоснованно, но существует определенная опасность перегрузить баланс информацией. Более того, отразить только структуру недостаточно, менеджеру необходима динамика показателей.

Рассчитывая денежные потоки и доход, необходимо выяснить действие рычага, а также знать, в каком качестве выступаем на рынке. Нижеследующая формула дает, более общий способ вычисления доходности за период:

г (Г) = ОЬ (Я(1) -1)-С, где — относительный доход, равный стоимости актива в момент Т, деленный на стоимость актива в момент 0; Ь - параметр рычага, означающий, во сколько раз возрастает доход при использовании рычага по сравнению с непосредственным инвестированием наличными; Б - фиктивная переменная, принимающая значение +1, если инвестор находится в длинной позиции, и -1, если в короткой; С - стоимость поддержания инвестиционной позиции, выраженная в процентах от размера инвестиции. Она может быть как отрицательная, так и положительная. Как правило, она положительная, когда рычаг создается за счет заимствования денег для покупки ценных бумаг; отрицательная, когда рычаг создается с помощью фьючерского контракта. (В последнем случае маржа может вноситься в форме процентных ценных бумаг). Методы дисконтированных потоков денежных средств используется при учете доходов будущего периода, если в расчет принимается изменяющаяся стоимость денег:

- метод чистой приведенной (текущей дисконтированной) стоимости

(ЫРУ);

- метод внутренней нормы прибыли (1КР);

- виртуальный производный балансовый отчет;

- фрактальный производный балансовый отчет.

Виртуальный ситуационный учет обеспечивает организацию учета любой хозяйственной ситуации на многоуровневых, многогоризонтальных, многоинвестиционных, многоаналитических и других позициях, создавая возможность получения информации весьма значительной детализации (до 5-10 аналитических порядков), что совершенно невозможно для традиционных методов организации управленческого и стратегического учета.

Литература

1. Томпсон А. А., Стрикленд А. Д. Стратегический менеджмент: концепции и ситуации: Пер. с англ. М., 2000.

2. Друри К. Введение в управленческий и производственный учет: Пер. с англ. / Под ред. Н.Д. Эриашвили. 3-е изд. М., 1998.

3. Попов Г.Х. Проблемы теории управления. 2-е изд. М., 1974.

4. Ткач В.И., Лоран Ж. Инициативный семинар по России. Париж, Европейская комиссия ЕЭС, 1997.

5. Маршал Д.Ф., Бансал В.К. Финансовая инженерия: Полное руководство по финансовым нововведениям: Пер. с англ. М., 1998.

6. Херрис Дж.М. Международные финансы: Пер. с англ. М., 1996.

Ростовский государственный строительный университет 28 октября 2003 г.

CC BY

CC BY 23

23