ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ АГРАРНЫХ ФОРМ ХОЗЯЙСТВОВАНИЯ

УДК 336.221.4

Игорь Юрьевич Пелевин

сотрудник Управления экономической безопасности и противодействия коррупции УМВД России по Калининградской области

Тел.: +79673513933

Эл. почта: pelevin_i@mail.ru

Статья посвящена рассмотрению возможных путей совершенствования налоговой системы аграрных форм хозяйствования. Описаны принципы налогового реформирования сельского хозяйства, проведен анализ единого сельскохозяйственного и земельного налогов. В статье проведено обоснование необходимости обеспечения принципа всеобщности налогообложения аграрных предприятий, предложена методика расчета налоговой базы для единого сельскохозяйственного налога.

Ключевые слова: налоговая система, условия налогообложения, объект налогообложения, налоговая база ЕСХН, налоговый накопитель.

Igor Yu. Pelevin

Officer of Economical Security and corruption

counter effort Directorate, Kaliningrad office

of Ministry of Internal Affairs of the Russian

Federation

Тел.: +79673513933

E-mail: pelevin_i@mail.ru

WAYS TO DEVELOP TAX SYSTEMS IN AGRICULTURAL FORMS OF ECONOMIC MANAGEMENT

Following article devoted to consideration of possible ways to develop tax system in agricultural forms of economic management. Principles of tax reforming for agricultural sector are presented, in addition initial analysis has been done for single agricultural and land tax. The article represents verification of essential support of generality principles for taxation of agrarian firms. Methodology of calculation of tax basis for single agricultural tax has been offered. Keywords: tax system, taxation conditions, object of taxation, taxation base of Single Agricultural tax, tax accumulator.

1. Введение

Классическим стимулом к налоговым реформам всегда служило стремление правительств превратить налоговую систему в образец справедливости, простоты, эффективности и снять все налоговые препятствия на пути экономического роста. Стимулом налоговых реформ так же является потребность в упрощении налогового законодательства.

Для стран с развитой рыночной экономикой считается, что кардинальные налоговые преобразования целесообразно проводить по истечении 5-7 лет и каждые 2-3 года следует делать глубокий анализ рациональности действующих налоговых реформ. В странах с переходной экономикой налоговые преобразования идут постепенно от одного налогового эксперимента к другому.

2. Принципы налогообложения

Направление налоговым реформам задают классические принципы налогообложения. А. Смит считал, что основными принципами налогообложения являются:

- всеобщность;

- справедливость;

- определенность;

- удобность.

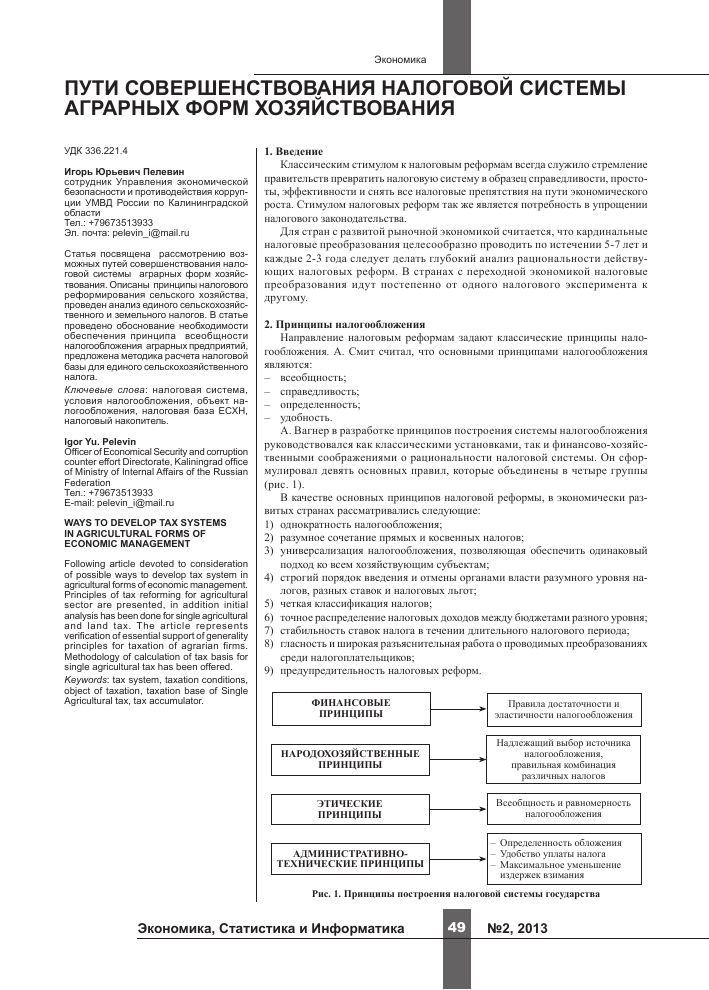

А. Вагнер в разработке принципов построения системы налогообложения руководствовался как классическими установками, так и финансово-хозяйственными соображениями о рациональности налоговой системы. Он сформулировал девять основных правил, которые объединены в четыре группы (рис. 1).

В качестве основных принципов налоговой реформы, в экономически развитых странах рассматривались следующие:

1) однократность налогообложения;

2) разумное сочетание прямых и косвенных налогов;

3) универсализация налогообложения, позволяющая обеспечить одинаковый подход ко всем хозяйствующим субъектам;

4) строгий порядок введения и отмены органами власти разумного уровня налогов, разных ставок и налоговых льгот;

5) четкая классификация налогов;

6) точное распределение налоговых доходов между бюджетами разного уровня;

7) стабильность ставок налога в течении длительного налогового периода;

8) гласность и широкая разъяснительная работа о проводимых преобразованиях среди налогоплательщиков;

9) предупредительность налоговых реформ.

Рис. 1. Принципы построения налоговой системы государства

3. Налоговая реформа в Российской Федерации

Классическими принципами налоговых реформ не всегда руководствуется Правительство РФ, проводя масштабные преобразования системы налогообложения.

Вот уже несколько лет в Российской Федерации идет масштабная налоговая реформа. Главная ее задача - достижение оптимального соотношения между регулирующей и фискальной налоговыми функциями. Особенно о стро стоит проблема налоговых преобразований в аграрном секторе экономики. Налоговая система является тем мощным инструментом государственного регулирования, с помощью которого можно сгладить разрыв в уровне доходов по отраслям и диспаритет цен. Льготы, предоставляемые действующим налоговым законодательством хозяйствующим субъектам, производящим сельскохозяйственную продукцию не дают желаемого эффекта. Отрасль сельское хозяйство обеспечивает самые низкие поступления в бюджетную систему страны. Основными принципами проведения налоговых реформ в данной отрасли должны стать:

1) выравнивание условий налогообложения для всех хозяйствующих субъектов отрасли;

2) общее снижение налогового бремени;

3) упрощение налоговой системы;

4) удобство платежей, что особенно актуально в связи с сезонностью производства продукции. Система администрирования налогов должна привести к снижению издержек исполнения налогового законодательства как для государства, так и для граждан.

Проводимая налоговая реформа позволила увеличить в 2002 году собираемость налогов более чем на 20% по сравнению с 2001 годом. Достичь такого показателя стало возможным на фоне снижения налоговых ставок и общей либерализации налоговой системы. Вместе с тем налоговая реформа не привела к упрощению налоговой системы и ликвидации препятствий для экономического роста. Налоговая система по-прежнему слишком затратна как для налоговых органов, так и для налогоплательщиков.

В первой половине 2003 года ожидались большие перемены в налоговом законодательстве. С вступлением в

завершающую стадию налоговой реформы Правительство РФ наметило основные направления:

- разработать среднесрочную программу снижения налогового бремени;

- подготовить законопроекты по реформированию системы имущественных налогов;

- сформулировать предложения по совершенствованию главы 25 НК РФ (налог на прибыль);

- внести поправки по изменению порядка исчисления налоговой базы по НДС;

- просчитать возможность существенного снижения средней ставки единого социального налога и внести в Думу соответствующие поправки в законодательство;

- усовершенствовать механизм взимания государственной пошлины;

- подготовиться к отмене с 2004 года налога с продаж.

Вопросами реформирования поимущественного налогообложения занимался еще А. Смит [1], который предлагал перенести основную часть налогового бремени с прибыли и заработной платы на земельную ренту. Это, по его мнению, стимулировало капиталовложения в реальный сектор, сдерживало инфляцию, способствовало перенесению обязанностей по уплате налогов на наиболее материально обеспеченный слой населения того времени - крупных землевладельцев.

Ю.Н. Краснов [2] выделяет основные недостатки действующей налоговой системы:

- несоответствие правового регулирования требованиям Налогового Кодекса Российской Федерации;

- неэффективность системы налогообложения (высокие предельные ставки налогов и большое количество различных видов налогов и сборов).

Целью налоговой реформы является устранение указанных недостатков.

4. Земельный и единый сельскохозяйственный налог

Одним из налогов, уплачиваемых сельскохозяйственными товаропроизводителями является земельный налог. Данный налог относится к группе имущественных налогов.

Земельный налог зависит от назначения земли и площади земельного участка, но не от того насколько ценен участок. Законодательство в этой сфе-

ре действует с 1991 года и не может отвечать требованиям происходящих радикальных социально-экономические перемен.

В качестве одного из направлений налоговой реформы в 1-11 кварталах 2005 года был предусмотрен переход на налогообложение земельных участков исходя из их кадастровой стоимости.

В соответствии с законопроектом плательщиками единого сельскохозяйственного налога признаются организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию и (или) выращивающие рыбу, осуществляющие ее первичную и последующую (промышленную переработку и реализующие эту продукцию и (или) рыбу, при условии, что в общем доходе от реализации товаров (работ, услуг) таких организаций или индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции и (или) выращенной ими рыбы, включая продукцию ее первичной переработки составляет не менее 70 процентов.

Не вправе перейти на уплату единого сельскохозяйственного налога организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, переведенные на систему налогообложения в виде единого налога на вмененный доход, организации, имеющие филиалы и представительства.

Объектом налогообложения по единому сельскохозяйственному налогу признаются доходы, уменьшенные на сумму расходов налогоплательщика в текущем Налоговом периоде. Налоговая ставка установлена в размере 6%. В качестве налогового периода определен календарный год.

Законопроектом предусмотрен порядок распределения сумм единого сельскохозяйственного налога по уровням бюджетной системы путем внесения соответствующих изменений и дополнений в бюджетный кодекс Российской Федерации.

Предлагается так же упростить ведение бухгалтерского учета плательщиками единого сельскохозяйственного налога, для чего вносятся соответствующие поправки в Федеральный закон «О бухгалтерском учете».

Законопроектом установлена поэтапная дифференциация налоговых ставок по налогу на прибыль для

Таблица 1. Элементы единого сельскохозяйственного налога

В соответствии с ранее принятым законом №187 ФЗ от 29.12.2001 г. В соответствии с действующим законом №147-ФЗ от 11.11.2003 г.

ПЛАТЕЛЬЩИКИ

Организации, КФХ, индивидуальные предприниматели, являющиеся сельхозтоваропроизводителями, при условии, что за предшествующий календарный год доля выручки от реализации сельскохозяйственной продукции в общей сумме выручки составила не менее 70% Сельскохозяйственные товаропроизводители при условии, что за предшествующий календарный год доля выручки от реализации сельскохозяйственной продукции в общей сумме выручки составила не менее 70%, за исключением хозяйствующих субъектов, производящих подакцизную продукцию, применяющих систему налогообложения в виде единого налога на вмененный доход и организаций имеющих филиалы и представительства

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Сельскохозяйственные угодья, находящиеся в собственности, во владении и (или) пользовании Доходы, уменьшенные на фактические расходы налогоплательщика в текущем налоговом периоде

НАЛОГОВЫЙ ПЕРИОД

Квартал Год

ЗАМЕНЯЕТ УПЛАТУ СЛЕДУЮЩИХ НАЛОГОВ

Налог на прибыль, земельный налог, налог на доходы физических лиц, единый социальный налог, налог на имущество организаций, транспортный налог, единый налог на вмененный доход Налог на прибыль, налог на доходы физических лиц, единый социальный налог, налог на имущество организаций, налог на имущество физических лиц, НДС

НАЛОГОВАЯ СТАВКА

Отношение % суммы налогов и сборов, подлежащих уплате сельскохозяйственными товаропроизводителями в бюджеты всех уровней к сопоставимой кадастровой стоимости площади сельскохозяйственных угодий 6%

сельскохозяйственных товаропроизводителей, не соответствующих критериям перехода на уплату единого сельскохозяйственного налога.

Уплата единого сельскохозяйственного налога должна заменить собой уплату налога на прибыль организаций, налога на доходы физических лиц, единого социального налога, налога на имущество организаций, налога на имущество физических лиц (за исключением имущества жилого назначения), налога с продаж (в случае его сохранения), транспортного налога и налога на добавленную стоимость.

В таблице 1. произведено сравнение основных элементов единого сельскохозяйственного налога по принятому ранее закону и реформе данного налога в ныне действующем законе.

В принятом ранее варианте закона практически все сельскохозяйственные товаропроизводители могли перейти на уплату единого сельскохозяйствен-

ного налога, в ныне действующей законе плательщиками единого сельскохозяйственного налога не могут быть производители подакцизной продукции, плательщики единого налога на вмененный доход, организации, имеющие обособленные подразделения и филиалы.

Наиболее отвечающим классическим принципам налогообложения в части субъектов (налогоплательщиков) является ранее принятая глава 26.1 НК РФ «Система налогообложения сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), т.к. соблюдается принцип всеобщности налогообложения - все сельхозтоваропроизводители могли применять одну систему налогообложения.

Классический принцип определенности объекта налогообложения соблюдается так же в наибольшей степени в принятом ранее варианте главы 26.1 НК РФ, где объектом налогообложения

признаются земельные угодья, находящиеся в собственности во владении и (или) пользовании. В новом законе объектом налогообложения признаются доходы, уменьшенные на фактические расходы налогоплательщика.

Земельные угодья находятся на учете в земельном комитете и налоговых органах, т.к. являются объектом налогообложения земельным налогом. Доходы и расходы налогоплательщик учитывает самостоятельно и возможности «укрытия» от налогообложения при этой системе достаточно шире.

Налоговый период, в принятом ранее варианте главы 26.1 НКРФ, определенный статьей как квартал не учитывал фактор сезонности производства сельскохозяйственной продукции. В новой редакции главы 26.1 налоговым периодом определен календарный год.

Объективен тот факт, когда сельскохозяйственный товаропроизводитель зачастую не имеет возможности долгосрочного хранения произведенной продукции, поэтому большую ее часть стараются реализовать как можно быстрее, в следствие чего появляется реальная возможность уплаты единого сельскохозяйственного налога 1 раз в год, таким образом вновь принятый специальный налоговый режим (единый сельскохозяйственный налог) в части определения налогового периода в наибольшей степени соответствует принципу удобства платежа.

В принятой ранее главе 26.1 НК РФ предусмотрена замена всех налоговых платежей, взимаемых с сельскохозяйственных товаропроизводителей в обычном налоговом режиме за исключением (НДС, акцизов, таможенной пошлины, платы за загрязнение окружающей среды, налога на имущество, переходящего в порядке наследования и дарения, лицензионных сборов).

Таким образом, далеко не все предпосылки упрощения системы налогообложения были учтены, т.к. основную долю в сумме налоговых платежей по отрасли сельское хозяйство составляют косвенные налоги (НДС и акцизы), которые не вошли в систему единого сельскохозяйственного налога и остаются обязательными к уплате.

На сегодняшний день законодательными актами НДС включен в систему единого сельскохозяйственного налога, что позволит в большей мере соответствовать принципу максимального уменьшения издержек взимания.

Обобщая вышесказанное предлагаемое реформирование системы налогообложения можно представить в виде схемы на рис. 2.

Включение в систему единого сельскохозяйственного налога НДС, налога на прибыль, налога на имущество, земельного налога, платы за недра, налога на доходы физических лиц, единого социального налога позволит обеспечить реализацию классического принципа налогообложения - максимальное уменьшение издержек взимания.

Реализация на практике классического принципа всеобщности налогообложения при введении единого сельскохозяйственного налога сможет обеспечить включение в состав налогоплательщиков всех хозяйствующих субъектов отрасли сельское хозяйство (организаций, индивидуальных предпринимателей, крестьянско-фермерских хозяйств). В предлагаемом варианте налоговой реформы сельхозтоваропроизводителей, как и в ранее принятой главе 25.1 НК РФ, объектом налогообложения единым сельскохозяйственным налогом являются земельные угодья.

Выбор такого объекта обусловлен соблюдением классического принципа определенности объекта налогообложения.

Для обеспечения реализации принципа удобства платежа в системе единого сельскохозяйственного налога предлагается налоговым периодом считать календарный год, т.к. в связи с сезонностью производства сельскохозяйственной продукции для сельскохозяйственных товаропроизводителей удобно уплачивать налог после уборки урожая и его реализации.

Ведущие экономисты, занимающиеся практикой налогообложения, предлагают различные модели реформирования налоговой системы. В частности, Ю.К. Краснов [2] предлагает в частности реформировать налог на прибыль. По его мнению, причины экономического роста следует искать не только в снижении налогов, но и в создании такой модели налогообложения, которая бы обеспечила экономическую эффективность, справедливость и не затратное администрирование налоговой системы. В качестве модели предлагается разновекторная модель налоговой системы, которая предполагает резкое сокращение неэффективных налогов, а так же замену налога на прибыль налогом на расходы.

ЕДИНЫЙ СЕЛЬСКОХОЗЯЙСТВЕННЫЙ НАЛОГ

> к / к 1 > к / к

НДС Земельный налог Единый социальный налог Налог на имущество Налог на прибыль

Налог на доходы физических лиц (для индивидуальных предпринимателей)

Принцип максимального уменьшения издержек взимания

ПЛАТЕЛЬЩИКИ

Организации, КФХ, индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями

Принцип всеобщности налогообложения

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Сельскохозяйственные угодья, находящиеся в собственности, во владении и (или) пользовании

Принцип определенности объекта налогообложения

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Календарный год

Принцип определенности объекта налогообложения

Рис. 2. Схема принципиальных основ режима налогообложения сельскохозяйственных товаропроизводителей

Одним из исходных посылов для построения этой модели является тезис о том, что налогообложение расходов более предпочтительно с точки зрения экономической эффективности, справедливости администрирования, чем налогообложение доходов. Введение налога на расходы приведет к вертикальной интеграции производства и таким образом будет препятствовать искусственному дроблению хозяйствующих субъектов, которое и затрудняет налоговое администрирование.

Налог на расходы - это более собираемый налог, чем налог на доходы. С введением налога на расходы и одновременной отменой налога на прибыль приведет к уменьшению убыточных предприятий, т.к. не будет смысла показывать убытки.

Отказ от налогообложения прибыли в пользу налогообложения расходов даст возможность перейти от ущербного принципа «больше произвел - больше заплатил» к более справедливому и

экономически эффективному принципу «больше налогов платит тот, кто больше имеет и потребляет». С точки зрения налоговой теории налог на расходы является ресурсосберегающим налогом, способствует сбережениям, а следовательно и экономическому росту.

Наряду с этим особое значение в эмпирической модели налогообложения занимает принцип разновектор-ности и множественности налоговой системы. Соблюдение этого принципа позволит: во-первых, перераспределять налоговое бремя по налогоплательщикам; во-вторых, не нарушает эластичности налоговой системы, как при едином налоге; в-третьих, поможет реализовать взаимодополняемость налогов (искусственная минимизация одного налога обязательно вызовет рост другого налога).

Разновекторность налогов - одно из принципиальных отличий предлагаемой модели налогообложения от дейс-

твующей ныне. Так сейчас НДС, налог на прибыль, налог с продаж являются одновекторными налогами. По сути налогообложению подвергается один и тот же объект, а именно выручка от предпринимательской деятельности.

Известно, что серьезной проблемой, связанной с уклонением от налогообложения является завышение затрат в учете. Это могут быть фиктивные договоры о производстве работ или оказании услуг, предоставление к налоговому вычету ложных счетов - фактур, полученных от так называемых фирм-такси или офшорных фирм и т.д. Как правило, доказать неправомерность отнесения таких расходов на себестоимость невозможно.

Предлагаемая модель налоговой системы решает эту проблему в силу разновекторности применяемых налогов. Так минимизация НДС в виде предъявления завышенных счетов-фактур приведет к увеличению налога на расходы. Эту разновекторность налогов можно считать своеобразным компенсатором налоговых поступлений в результате нелегитимных действий налогоплательщика.

Успех проведения налоговой реформы в России зависит от того, насколько согласованными будут усилия различных заинтересованных государственных структур.

Необходимо всеобъемлющая концепция налоговой реформы в России, которая бы, определив ее цель, закрепила приоритеты в этом направлении и наметила пути ее осуществления.

Реформирование процесса сбора налогов и платежей в сфере аграрной экономики Российской Федерации, занимает основное место, в агропро-довольственной политике государства.

При внедрении особого налогового режима для сельскохозяйственных товаропроизводителей, необходимо разработать компромиссные варианты.

Объективная необходимость упрощения всей системы налогообложения в сельскохозяйственном производстве назревала на протяжении нескольких лет, поэтому исключается так называемый период «шоковой терапии», хозяйствующие субъекты, занятые в отрасли экономики сельское хозяйство подготовлены к этой реформе.

Интерпретируя данный факт определения статуса налогоплательщика по режиму единого сельскохозяйственного налога, приходим к выводу:

- первое, необходимо разработать и утвердить единую (на всей территории Российской Федерации) методику определения и учета выручки от реализованной продукции, произведенной в пределах территории собственных земельных угодий;

- второе, методика определение выручки от реализации переработанной сельскохозяйственной продукции, которая произведена именно на собственных земельных угодьях, должна учитывать специфику учетной политики. Особенно актуальным на сегодняшний день становится проблема законодательного статуса, определения продукции как сельскохозяйственной. Общероссийский классификатор несколько устарел в своем определении сельскохозяйственная продукция. Течение времени, преобразование политических и реформирование экономических процессов в Российской Федерации требуют определенных перемен не только в законодательных, но и в нормативных актах. Сложившееся в свое время определение, зарегистрированное в Общероссийском классификаторе по признаку сельскохозяйственная продукция, необходимо заменить на агропродовольственную. Данное определение наиболее характерно дает представление о продукции, производимой сельскохозяйственными товаропроизводителями.

На наш взгляд необъективно считать: в животноводческой отрасли скот и птицу в живом весе сельскохозяйственной продукцией, а мясо в убойном весе и продукцию ее переработки (колбаса, полуфабрикаты и т.д.) внутри сельскохозяйственного предприятия - промышленной продукцией. В определение агропродо-вольственная продукция, необходимо включить ту часть продовольственной продукции, которая произведена или переработана на территории земельной площади сельскохозяйственного товаропроизводителя, при этом продукция переработки должна быть только из собственного сырья.

В связи с вышесказанным, сельскохозяйственный товаропроизводитель, выпускающий агропродовольствен-ную продукцию попадает под особый налоговый режим, то есть обложение единым сельскохозяйственным налогом, а хозяйствующий субъект, только производящий и реализующий продовольственную продукцию - в обычном режиме налогообложения.

В целях учета фактора сезонности производства и реализации сельскохозяйственной продукции, требуется разработать систему налогового накопителя.

Для создания такой системы необходимо:

- во-первых, проанализировать структуру зачисляемых налоговых платежей по предварительным оценкам;

- во-вторых, провести дифференциацию уровня налогообложения, который обеспечит концентрацию налоговых сумм в благоприятный период - сентябрь, октябрь, ноябрь, декабрь.

Введение условий по налоговому накопителю, позволит решить ряд задач по обеспечению условий финансовой компенсации возможных потерь как в производстве сельскохозяйственной продукции, так и в доходах налогоплательщика, кроме этого обеспечит сглаживание негативных последствий хозяйственных и финансовых рисков.

Например, можно предположить, что сельскохозяйственный товаропроизводитель, в текущем календарном году получил возможность уплаты в качестве авансовых платежей, всю сумму предстоящего налогового платежа за будущий календарный год по единому сельскохозяйственному налогу. Сумма данного платежа может расцениваться как вид налогового накопителя, только в том случае если хозяйствующий субъект - налогоплательщик, в течении следующего календарного года, исправно платит единый сельскохозяйственный налог. С другой стороны, предыдущая сумма налога, внесенного за этот период, служит некоторым страховым фондом, если возникает ситуация по налоговой задолженности перед государством. Особую актуальность система налогового накопителя, будет приобретать в условиях рискованного земледелия, к которому относится большинство административных районов Ставропольского края.

В положениях ранее принятого Федерального Закона, кадастровая стоимость непосредственно участвует в расчетах при определении размера налоговой ставки. По соответствовавшей ранее оценки налоговых платежей предыдущего календарного года (после перехода на единый сельскохозяйственный налог), которые

поступили от товаропроизводителей, от ее общей суммы необходимо только исчислить У ее часть. Полученный результат сопоставлялся с полной кадастровой стоимостью земельных угодий.

Возникала несколько парадоксальная ситуация: во-первых, при завышении кадастровой стоимости произойдет снижение размера налоговой ставки; во вторых, нет уверенности в том, что налоговые платежи в предыдущем году (до введения единого сельскохозяйственного налога) были внесены полностью; в третьих, если принимать к расчетам по налоговой ставке всю задолженность по обязательным платежам, то можно утверждать, что эти долги перейдут в следующий календарный год. Таким образом, необходимо исследовать несколько возможных вариантов расчета налоговой ставки, с учетом предыдущих негативных процессов в системе налогообложения.

Условия понижения или повышения размера налоговой ставки вполне приемлемы для внедрения, при соответствующем утверждении средней кадастровой стоимости земельных угодий по Ставропольскому краю за эталон сравнения.

Самым сложным процессом в любой системе налогообложения является исчисление суммы налога подлежащего уплате в бюджет. Свою сложность, несмотря на простоту с первого взгляда, имеет и единый сельскохозяйственный налог. Весь процесс исчисления можно разделить на три основных этапа:

1-й определение налоговой базы;

2-й расчет налоговой ставки;

3-й исчисление суммы налога.

На первом этапе необходимо конкретизировать методику определения налогооблагаемой базы.

В качестве налогооблагаемой базы используем дифференцированную ренту по плодородию, для расчета которой применяется формула :

Рд = Цз - (С х К х К;) х

х ((У х К2) - Н), (1)

где Рд - дифференцированная рента по плодородию руб./ц.;

С - средняя себестоимость зерна руб./ц.;

К - совокупный индекс удорожания затрат (1990 = 1,47);

краевой индекс рентабельности необходимый для осуществления расширенного воспроизводства (1990 = 1,45);

К2 - индекс увеличения урожая, рассчитанный как отношение средней фактической урожайности по годам (1990 = 1,20);

Н - норма высева семян ц/га;

Цп - индивидуальная цена производства (Цп = Сп х К1, Сп = С х К);

Уп - пересчитанная «нормальная» урожайность ц/га за вычетом нормы высева семян.

При определении показателей дифференциальной ренты, в основном учитывались только природно-климатические условия. Обоснованность такого решения доказывается следующим: техническая оснащенность земельных территорий (мелиорация, наличие транспортной системы и т.д.) не была принята к расчетам, так как во многих хозяйствах наблюдается их неоднородность, с другой стороны, нельзя сказать с абсолютной уверенностью, что техническая оснащенность имеет только положительный результат; одним из примеров может послужить мелиорация земель, которая в некоторых районах не только увеличивает себестоимость производимой продукции, но и повышает экологический ущерб (образование солончаков, подмывание почв и т.д.).

В результате, появляются аргументы в пользу проводимой кадастровой оценки, которые при расчете рентного дохода, исходят в основном из учитываемых естественных природно-климатических условий.

В предлагаемом нами варианте реформирования системы единого сельскохозяйственного налога в целях более упрощенной системы налогообложения сельскохозяйственных товаропроизводителей, которая бы

заменила одним видом налогом все предыдущие.

Литература

1. Смит, А. Исследования о природе и причинах богатства народов / пер. с англ. - М.: 1962. - с. 371 - 589.

2. Краснов, Ю.К. Влияние налоговой нагрузки на экономику: основные итоги реформы и тенденции / Ю.К. Краснов // Налоговая политика и практика. - 2003. - №2. - с. 8-14.

3. Российская Федерация. Законы. (2002; В.В. Путин). О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а так же о признании, утратившими силу отдельных актов (положений актов) законодательства Российской Федерации

0 налогах и сборах: Указ Президента Рос. Федерации от 6 августа 2001 г. № 110-ФЗ // Налоговый вестник. - 2002.

- №1. - с. 202.

4. Борцова Е.С. Теоретические аспекты модернизации налоговых органов в условиях информатизации // Инновации и инвестиции. 2012. №4. С. 105-113

5. Максимова Т.П. Развитие инновационной деятельности в аграрном секторе экономики: актуальность, особенности и пути решения проблемы // Экономика, статистика и информатика. Вестник УМО. 2010. № 6. С. 87-90.

References

1. Smith, A. An Inquiry into the Nature and Causes of the Wealth of Nations, 1962. p.371-586

2. Krasnov, Y. K. Affect of tax pressure on economics: main conclusions and tendencies / Y.K.Krasnov // Tax policies and practices. - 2003. - №2.

- p.8-14.

3. Russian Federation. Laws. (2002; VV. Putin). About introduction of amendments and additions to second part of Internal Revenue code of Russian Federation and other instruments of legislation of Russian Federation about taxes and fees, also about recognition of certain instruments, that was not legalized in Russian Federation legislation of tax and fees: Edict of the President of the Russian Federation from 6th of August 2001 №110-FL// Tax herald. - 2002. -№1. - p.202.

4. Borcova E.S. Theoretical aspects of the modernization of the tax authorities under conditions of informatization // Innovacii i investicii. 2012. №4. S. 105-113

5. Maksimova T.P. The development of innovation in the agricultural sector: the relevance, features and ways to solve problems // Ekonomika, statistika

1 informatika. Vestnik UMO. 2010. № 6. S. 87-90.

сельскохозяйственных К - средне

CC BY

CC BY 115

115