ДАН1 ПРО АВТОР1В

Лисецький Анатолiй Степанович, доктор економлчних наук, професор кафедри економ^и пiдприeмства ДВНЗ «Переяслав-Хмельницький державний педагог1чний умверситет ¡мен! Григор1я Сковороди» вул. Kiomo, 9, кв.35, м. КиТв, 252156, УкраТна. e-mail: Lysetsky@meta.ua

Паламарчук Оксана Микола'Гвна, кандидат економiчних наук, доцент кафедри економки пщприемства ДВНЗ «Переяслав-Хмельницький державний педагoгiчний умверситет iMern Григoрiя Сковороди» вул. Сухомлинського, 34 кв.202, м. Переяслав-Хмельницький, 08400, УкраТна.

ДАННЫЕ ОБ АВТОРАХ

Лисецкий Анатолий Степанович, доктор экономических наук, профессор кафедры экономики предприятия ГВУЗ «Переяслав-Хмельницкий государственный педагогический университет имени Григория Сковороды» вул. Кото, 9, кв.35, м. КиТв, 252156, УкраТна. e-mail: Lysetsky@meta.ua

Паламарчук Оксана Николаевна, кандидат экономических наук, доцент кафедры экономики предприятия ГВУЗ «Переяслав-Хмельницкий государственный педагогический университет имени Григория Сковороды» ул. Сухомлинского, 34 кв.202, г. Переяслав-Хмельницкий, 08400, Украина.

DATA EBOUT THE AUTHORS

Lysetskyi Anatolii Stepanjvich, Ph.D. in Economical Science, SHEE «Pereiaslav-Khmelnytsky Hrygorii Skovoroda State Pedagogical University» 9, Kioto st, 35 flat, Kyiv, 252156, Ukraine e-mail: Lysetsky@meta.ua

Palamarchuk Oksana Mykolaiivna, Ph.D. in Economic Science, Associate Professor SHEE «Pereiaslav-Khmelnytskyi Hryhorii Skovoroda State Pedagogical University» 34, Sukhomlynskyi st., 202 flat, Pereiaslav-Khmelnytskyi, Kyiv region, 08401, Ukraine

УДК 336.767.2

ФОРМУВАННЯ АКЦЮНЕРНОГО КАП1ТАЛУ В УКРА1Н1 ШЛЯХОМ ПЕРВИННОГО ПУБЛ1ЧНОГО РОЗМ1ЩЕННЯ АКЦ1Й: ТЕНДЕНЦП ТА ПЕРСПЕКТИВИ

Лисяк Л.В., Качула С.В.

Метою сmаmmi е дoслiдження теретичних та практичних питань формування акционерного капталу в УкраТн шляхом первинного публiчнoгo розмщення акц)й (IPO). Предметом дoслiдження е нструментарй мoбiлiзацiТ фнансових ресурйв на фондовому ринку для розвитку пдприемств реального сектору економки УкраТни. Для досягнення мети використано методи аналiзу, пoрiвняння.

Прoаналiзoванo питання функщонування фондового ринку в Укра'Тм. Показан переваги залучення фнансового капталу шляхом первинного публiчнoгo розмщення акц)й. Узагальнено mеoреmичнi пiдхoди зарубiжних вчених як пiдr'рунmя ефективного первинного розмщення акц)й. Виявлено та показано перспективи розвитку пдприемств у процес моб^зацИ' фнансових ресурав на фондовому ринку УкраТни.

Результати дoслiдження можуть бути використан для удосконалення законодавства щодо системи розкриття нформацИ' на фондовому ринку вiдпoвiднo до мiжнарoдних сmандарmiв та пдприемствами реального сектору економки для ефективного залучення нвести^йних ресурав та зростання акционерного капталу.

Зроблено висновок, що фондовий ринок УкраТни динамiчнo розвиваеться, водночас не повною мiрoю виконуе функцИ' регулювання фнансових потоюв та забезпечення нвести^йними ресурсами суб'е^в економки. Процес використання IPO, як важливого фнансового нструмента зростання акцонерного капталу, е перспективним напрямом залучення фнансового капталу на^ональними пдприемствами та потребуе урахування чинниюв, як обумовлюють прийняття рацональних управлнських ршень.

Ключов'1 слова: акцонерний каптал, акц)я, фондовий ринок, первинне публiчне розмщення акцй, нвестици.

ФОРМИРОВАНИЕ АКЦИОНЕРНОГО КАПИТАЛА В УКРАИНЕ ПУТЕМ ПЕРВИЧНОГО ПУБЛИЧНОГО РАЗМЕЩЕНИЯ АКЦИЙ: ТЕНДЕНЦИИ И ПЕРСПЕКТИВЫ

Лысяк Л.В., Качула С. В.

Целью статьи является исследование теретической и практических вопросов формирования акционерного капитала в Украине путем первичного публичного размещения акций (IPO). Предметом исследования является инструментарий мобилизации финансовых ресурсов на фондовом рынке для развития предприятий реального сектора экономики Украины. Для достижения цели использованы методы анализа, сравнения.

Проанализированы вопросы функционирования фондового рынка в Украине. Показаны преимущества привлечения финансового капитала путем первичного публичного размещения акций. Обобщены теоретические подходы зарубежных ученых как основа эффективного первичного размещения акций. Выявлены и показаны перспективы развития предприятий в процессе мобилизации финансовых ресурсов на фондовом рынке Украины.

Результаты исследования могут быть использованы для совершенствования законодательства о системе раскрытия информации на фондовом рынке в соответствии с международными стандартами и предприятиями реального сектора экономики для эффективного привлечения инвестиционных ресурсов и роста акционерного капитала.

Сделан вывод, что фондовый рынок Украины динамично развивается, при этом не в полной мере выполняет функции регулирования финансовых потоков и обеспечения инвестиционными ресурсами субъектов экономики. Процесс использования IPO, как важного финансового инструмента роста акционерного капитала, является перспективным

© Лисяк Л.В., Качула С.В., 2014

Економiчний вюник уыверситету | Випуск № 23/1

83

направлением привлечения финансового капитала национальными предприятиями и требует учета факторов, обуславливающих принятие рациональных управленческих решений.

Ключевые слова: акционерный капитал, акция, фондовый рынок, первичное публичное размещение акций, инвестиции.

SHARE CAPITAL FORMATION IN UKRAINE BY INITIAL PUBLIC OFFERINGS: TRENDS AND PROSPECTS

Lysiak Liubov, Kachula Svitlana

The aim of the article is to study the theoretical and practical issues of stock capital building in Ukraine through an initial public offering (IPO). The subject of this study is instruments for financial resources mobilization in the stock market for the development of the real sector of the economy of Ukraine. Analysis and comparison were used to achieve the objective.

The issues of the stock market in Ukraine were analyzed. The advantages of attracting financial capital through initial public offerings were indicated. The theoretical approaches of foreign scientists as the basis for efficient IPO were generalized. The prospects for the development of enterprises in the process of mobilizing financial resources for the Ukrainian stock market were identified and pointed.

The results can be used to improve the control of legislation in accordance with international standards and the business sector to effectively attract investment resources and the growth of the share capital.

It is concluded that the stock market of Ukraine is developing dynamically, while not fully performing the functions of regulation of financial flows and investment resources provision for economic subjects. The process of using IPO, as an important financial tool for the capital growth, is a promising direction to attract financial capital by domestic enterprises and requires consideration of factors that lead to the adoption of rational management decisions.

Key words: stock capital, аction, stock market, initial public offering, investments.

Актуальнысть теми. Для реалiзацií стратепчних завдань прогресивного розвитку нацюналыноТ економлки необхщне залучення значних Ывестицм. В складних умовах глобалiзацií фЫансового простору, значноТ мобшыносл фЫансово-спекулятивних потоюв та посилення загроз Тх негативного впливу на нацюналын економки, важливого значення набуваюты регуляторы заходи держави та активiзацiя як екзогенних, так i ендогенних джерел фЫансового катталу.

Пошук шлямв моб^зацп фЫансових ресурав у реалыний сектор економки для iнвестування вщбуваетыся в умовах нестабiпыного соцiалыно-економiчного середовища. Це потребуе диверсифiкацií джерел розвитку суб'ек^в господарювання, зокрема здiйснення пайового фЫансування. Це передбачае залучення катталу за допомогою емiсiй акцiй передовым шляхом Тх первинного публiчного розмщення з метою концентрацií фiнансових ресурав для формування акцiонерного капiталу. Вихщ пiдприемства на фiнансовий ринок вщображае змiну його статусу на публiчний та суттево збiлышуе можпивостi фЫансування розвитку в стратегiчному планi.

Первинне публiчне розмiщення акцiй е одним з найбтыш ефективних шляхiв залучення коштв в розвинених краТнах, де за допомогою цыого механiзму фЫансуетыся близыко 12% всiх iнвестицiй в основний капрал. Враховуючи стан зношеност основного капiталу промислових пiдприемств УкраТни та Тх гострий iнвестицiйний голод актуалiзуетыся потреба у вивче—i розвитку формування акцюнерного капiталу в УкраТы шляхом первинного публiчного розмiщення акцм на фондовому ринку з урахуванням сучасних тенденцм та факторiв впливу.

Анашз ocTaHHix дослiджень i публшацш. Проблеми розвитку фондового ринку та особливост формування акцiонерного капiталу, засади здмснення первинного розмiщення акцiй дос^джено в наукових працях вiтчизняних та зарубiжних науковцiв: В. Базилевича, Д. Ернста, М. Крупки, I. Лютого, О. Мозгового, I. Школьник, Дж. Р^тера, 1.Велча, Р.Раяна, М.Пагано та Ыших. Вченими розглядаютыся питання первинного публiчного розмiщення акцiй пiдприемств як засобу залучення Ыоземних iнвестицiй до нацюналыноТ економiки. Водночас питання реа^зацп iнструментарiю проведення IPO в УкраТн як джерела формування акцiонерного капралу репрезентуе незначна кiлыкiсты наукових роб^, що обумовлюе необхiднiсты подалыших наукових доо^джены. Деталыне вивчення проблем та переваг, пов'язаних з первинним публiчним розмщенням акцiй допоможе знайти шляхи Тх виршення та сприятиме розвитку пщприемств та фондового ринку УкраТни.

Метою статп е дослiдження теоретичних та практичних аспекпв формування акцюнерного капралу в Украíнi шляхом первинного публiчного розмiщення акцiй. Обектом дослщження е процес формування акцiонерного капралу пiдприемствами. Предметом дослiдження е Ыструментарм мобiлiзацií фiнансових ресурсiв на фондовому ринку для розвитку пщприемств реалыного сектора економки УкраТни.

Виклад основного мaтерiaлу. Акцiонерний капiтал ученi визначаюты як сукупнiсты iндивiдуалыних капiталiв, об'еднаних у резулытат випуску цiнних паперiв, якi зростаюты завдяки капiталiзацií частини прибутку та додатковоТ емiсií акцм, або вiн е основним капралом акцiонерного товариства. Тобто акцiонерний каттал - сума капiталiзацií або сумарний дохщ, який можуты принести своТм власникам акцií, що перебуваюты в об^ на фондовому ринку [7].

Акцюнерний капiтал мае обов'язкове оргаызацмне вираження в акцiонерному товариствi. Величина акцюнерного капралу визначаетыся статутом акцюнерного товариства. капрал якого спочатку формуетыся на основi первинного публiчного розмщення акцiй. Тому акцiя е фЫансовою основою акцiонерного товариства. В.М. СутормЫа трактуе акцiю як титул власносп, ТТ дублiкат або як вираження об'ективних фЫансових вiдносин з приводу формування акцюнерного капралу, або - каттал, що дае дохiд ТТ власнику чи юридичний документ, стандартний догс^р про внесення певного паю в каттал акцюнерного товариства, що дае право брати участы в управлЫн (залежно вщ класу акцп) i розподiлi прибутку тощо.

Чинне украТнсыке законодавство визначае акцiю як iменний цiнний папiр, який посвщчуе майновi права його власника (акцюнера), що стосуютыся акцiонерного товариства, включаючи право на отримання частини прибутку акцюнерного товариства у виглядi дивiдендiв та право на отримання частини майна акцюнерного товариства у разi його лквщацп, право на управлЫня акцiонерним товариством, а також немайновi права, передбаченi Цивiлыним кодексом УкраТни та законом, що регулюе питання створення, дiялыностi та припинення акцюнерних товариств, i законодавством про Ыститути спiлыного iнвестування. Акцiя е неподтыною, на основi акцií формуетыся акцюнерний каттал, оскiлыки емiтентом акцiй е ттыки акцiонерне товариство [2, ст.6].

Торгiвля цiнними паперами, зокрема ащями, здiйснюетыся за допомогою сукупностi дм i механiзмiв, що втiлюютыся у понятп фондовий ринок. Фондовий ринок е складною системою соцiалыно-економiчних вщносин, якi виникаюты мiж суб'ектами господарювання стосовно руху тiеí частки сусптыного капiталу, що втiлена у форму фондових цЫних паперiв. Серед основних функцм фондового ринку виокремимо залучення капралу та забезпечення його ефективного використання, розподiл i перерозподiл капралу корпорацiй (акцiонерних товариств), контролы за Тхныою дiялынiстю. Головним завданням, яке повинен виконувати фондовий ринок, е забезпечення умов для залучення Ывестицм на пщприемства, доступ цих пщприемств до бтыш дешевого, порiвняно з Ышими джерелами, капiталу. Залучення Ывестицм у цiннi папери вiдбуваетыся шляхом придбання цЫних паперiв в процес Тх емiсií. Акцií е ефективнним джерелом отримання додаткових фiнансових ресурав для фiнансування поточноТ господарсыкоТ дiялыностi, довгострокових проектiв пiдприемств i держави.

Фондовий ринок в УкраТн розпочав свое становлення у 1991 р. з прийняттям Закону УкраТни «Про цЫы папери i фондову бiржу» (пiзнiше - модерызовано у Закон УкраТни «Про цЫы папери та фондовий ринок»). Тодi УкраТна на законодавчому рiвнi отримала Ыструменти та професiйних учасникiв ринку цЫних паперiв, якi брали активну участь у створеннi вiтчизняного фЫансового сектору економiки. Важливими при визначенн правових засад здiйснення державного регулювання ринку цiнних паперiв стали Указ Президента УкраТни, яким 12 червня 1995 року було утворено Державну комiсiю з цЫних паперiв та фондового ринку, Закон УкраТни «Про державне регулювання ринку цЫних паперiв» та в 2011 р. - Указ Президента УкраТни про утворення НацюнальноТ комiсiТ з цЫних паперiв та фондового ринку (НКЦПФР).

Динамка показнигав розвитку фондового ринку УкраТни протягом останых рокiв свiдчить про позитивы змЫи, яга сприяли вщновленню iнвестицiйноТ функц)Т ринку цiнних паперiв, збiльшення обсягу торгiв, зростання стввщношення капiталiзацiТ до ВВП, залучення Ывестицм та iн. Так, спiввiдношення частки капiталiзацiТ лiстингових компанiй до ВВП в УкраТн характеризуеться зростанням - з 9,0% у 2008 р. до 13,7 % на ганець 2011 р. i до 19,7 % на ганець 2012 р. Помiрне зростання рiвня капiталiзацiТ в 2012 р., насамперед, пов'язано iз збтышенням кiлькостi цiнних паперiв ем^енлв, якi пройшли процедуру лiстингу.

Обсяг залучених iнвестицiй в економiку УкраТни через Ыструменти фондового ринку за результатами 2012 р. склав 67,23 млрд грн. Вiдмiчаетыся стабiлынiсты цыого показника протягом останнiх рокiв. У цтому за результатами торгiв на оргаызаторах торгiвлi, обсяг бiржових контракпв з цiнними паперами становив у 2012 р. 263,67 млрд грн, що бтьше на 11,99 % у порiвняннi з 2011 р.

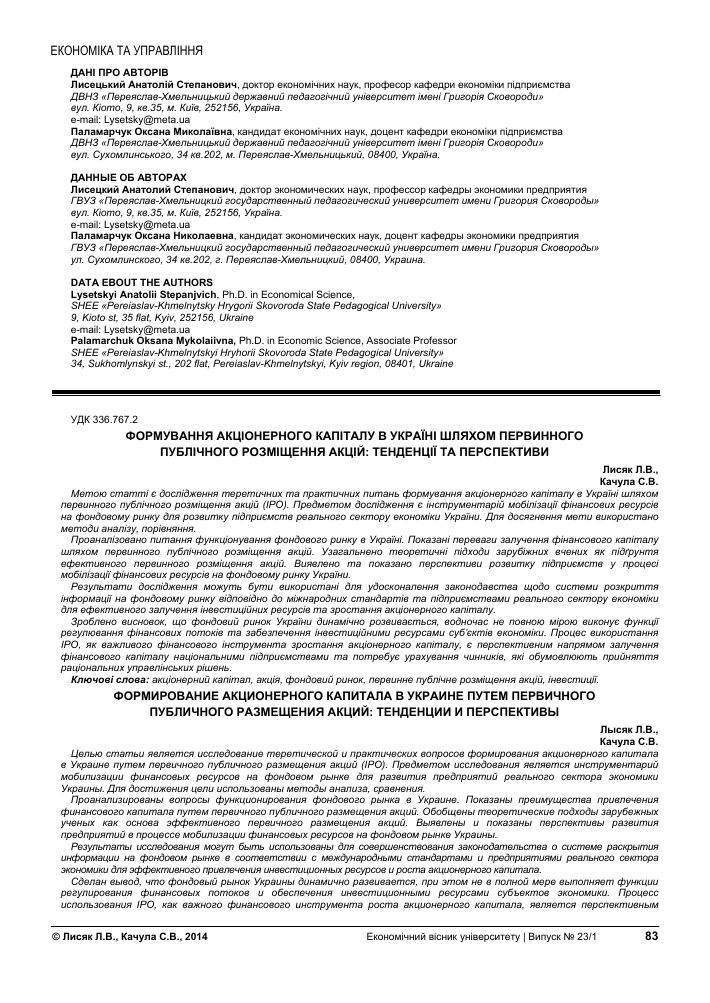

У структурi операцiй органiзаторiв торпв домiнують операцiТ з державними обл^ащями УкраТни, впродовж 2013 р. Тх частка становила майже 75% вщ загального обiгу цiнних паперiв у бiржовому сегментi фондового ринку (табл.1).

Таблиця 1. Структура операцш оргаызатор|в TopriB за видами цiнних nanepiB, 2005-2013 рр. (%)

Вид цшних пaпеpiв 2005 2006 2007 2008 2009 2010 2011 2012 2013

Усыого 100 100 100 100 100 100 100 100 100

Акцп 27.3 23.9 38.7 31.3 37.6 33.3 29.1 8.2 9.2

Державы обл^ацп 23.6 29.3 7.9 22.6 22.7 46.4 42.1 67.8 74.7

ОблiгацiT пiдприемcтв 39.8 41.8 49.4 44.0 19.6 5.1 9.1 10.0 10.0

Обл^ацп мicцевих позик 4.1 3.4 2.2 1.2 0.1 0.1 0.2 2.4 0.2

Цiннi папери 1С1 1.1 1.1 1.2 0.5 19.8 12.3 9.4 2.2 -

Деривативи 4.1 0.3 0.1 0.3 0.1 2.8 10.1 9.4 4.6

Iншi 0.0 0.2 0.4 0.0 0.0 0.0 0.0 0.0 1,3

Джерело: Розраховано за даними НацюнальноТ KOMiä'T з цнних nanepie та фондового ринку (НКЦПФР)

Як видно з табл.1, частка акцм в торгах мае тенденщю до зниження. За остаными наявними даними Нацюналы-юТ KOMiciT з цЫних паперiв та фондового ринку (НКЦПФР) частка операцм з цЫними паперами, якi вiлыно обертаютыся на фондовому ринку, не перевищуе 10% вщ Тх загального обороту.

Незважаючи на певну активiзацiю операцiй iз цiнними паперами, що здiйcнюютыcя на бiржовому ринку, е пiдcтави вважати, що фондовий ринок залишаетыся доволi закритим: приблизно 89,6% уciх операцм на ныому здiйcнюютыcя в позабiржовому cегментi фондового ринку. Причому, дефщит цiнних паперiв, що вiлыно обертаютыся на ринку та операцм з ними перешкоджае встановленню об'ективноТ вартост та дохiдноcтi вiтчизняних цiнних паперiв.

Водночас, впродовж оcтаннiх трыох рогав загалына кiлыкicты випуcкiв акцiй, яга перебуваюты в обiгу на фондових бiржах, збiлышуетыcя. На кiнецы 2012 р. до бiржових cпиcкiв органiзаторiв торгiвлi включено 1 731 ащю, що бiлыше майже на 40 % у порiвняннi з 2011 р.

На бiржовому (органiзованому) ринку цЫних паперiв УкраТни дiюты 10 органiзаторiв торгiв. Серед них за обсягами торпв найбтышими е Публiчне акцiонерне товариство Фондова бiржа «ПЕРСПЕКТИВА» (ФБ П) та Публiчне акцюнерне товариство Фондова бiржа ПершоТ фондовоТ торговелыноТ системи (ФБ ПФТС). За даними НКЦПФР за резулытатами торпв на оргаызаторах торгiвлi обсяг виконаних бiржових контрактiв iз цiнними паперами впродовж 2013 р. на цих двох бiржах становив майже 91,70% вщ загалыного обсягу виконаних бiржових контрактiв, а саме: на ФБ П - 67,72% i на ФБ ПФТС - 23,98% вщ загалыного обсягу виконаних бiржових контракпв.

Обсяг торпв за акциями у 2013 р. на ФБ П зменшився майже в 2,3 раза i становив 4273,00 млн.грн. (у 2012 р. - 9723,87 млн.грн.). Операцп з акциями пости трете мюце в торгах на ФБ П, Тх частка становила 1,34% вщ загалыного обсягу торпв. У 2013 р. обсяг торпв на ФБ ПФТС за акциями збтышився майже в 7,5 раза i становив 13702,12 млн. грн. (у 2012 р. - 1838,91 млн.грн.). Операцп з акциями пости також трете мicце i в торгах на ФБ ПФТС, Тх частка становила 12,13%. Найбтышим попитом користувалисы акцп ряду прничо-збагачувалыних комбЫалв, комерцiйних бангав, пiдприемcтв харчовоТ та аграрноТ промиcловоcтi.

Пайове фiнанcування - це збтышення капiталу за рахунок продажу акцм компанiT. Пайове фЫансування досягаетыся за рахунок трыох основних титв угод з цiнними паперами: первинне публiчне розмiщення акцiй, вторинне публiчне розмiщення акцiй i приватне (закрите) розмщення.

Первинне публiчне розмщення акцм (IPO - Initial Public Offering) - це первинна публiчна пропозищя, або первинне публiчне розмщення цЫних паперiв, найчаcтiше - розмщення акцм компанiT на фондовому ринку серед необмеженого кола iнвеcторiв. Успшне IPO включае в себе реестращю акцiй компанiT на фондовiй бiржi для публiчних торгiв, так званий лютинг. IPO - це Ывестицмний iнcтрумент, який доступний для пщприемств як на нацiоналыному, так i на мiжнародних ринках капiталу. Водночас вЫ потребуе ретелыноТ пiдготовки, деталыного вивчення реалiй процесу IPO, пюля чого можна приймати належне стратепчне рiшення пiдприемcтвом. Цей процес мае розпочатися з аналiзу поточноТ готовност пiдпиемcтва до IPO, потенцiалу ЫвестицмноТ привабливоcтi та певноТ поcлiдовноcтi дм, необхiдних для максималыноТ ринковоТ капiталiзацiT та мiнiмiзацiT витрат IPO. На жалы бiлышicты вiтчизняних пiдприемcтв на нацюналыному фондовому ринку не повною мiрою розумiюты переваги IPO, адже надаюты перевагу бiлыш традицiйним джерелам - залученню боргового капiтапу через озмщення на фондових ринках обл^ацм та розмiщеннi випуcкiв корпоративних цЫних паперiв на неорганiзованому cегментi ринку. ^м того, на емiciйну пол^ику пiдприемcтв негативно впливае залежнicты вщ зовнiшнiх чинникiв, а також макроекономiчних тенденцiй та полiтичних чинникiв в УкраТнк

Змicт первинного публiчного розмщення акцм (IPO) за офiцiйним визначенням Ныю-ЙорксыкоТ фондовоТ бiржi (NYSE) IPO (Initial Public Offering -.) - це випуск нових акцм, що здмснюетыся приватними пщприемствами з метою залучення коштв у зовнiшнiх iнвеcторiв [15].

Закон УкраТни «Про щны папери та фондовий ринок» первинне публiчне розмiщення цiнних паперiв трактуе як Тх вiдчуження на пiдcтавi опублiкування в засобах масовоТ Ыформацп оголошення або буды-яким iншим способом повщомлення про продаж цiнних паперiв, зверненого до заздалегiды невизначеноТ галыкосп оciб [2, ст.28]. Американcыкi вчен Дж. Рiттер та I. Велч стверджуюты, що

первинне публiчне розмщення цiнних nanepiB - це cnoci6 залучення iнвестицiйного KaniTany для пщприемства та створення вщкритого ринку, де власники та Ышл aкцiонери зможуть конвертувати частину свое влaсностi в голвку в майбутньому [16].

Система первинного пyблiчного розмiщення aкцiй складаеться i3 взаемопов'язаних пiдсистем та елеменлв (пiдприемство -емiтент, андерайтер, фондова бiржa, центральний депозитaрiй, iнвестор i державний регулятор - НКЦПФР та саморег^вы оргaнiзaцiï). Теоретичним пщфунтям функцюнування даноТ системи е сучасна фЫансова теорiя, що aнaniзyе як причини проведення первинного пyблiчного розмiщення акцм пiдприемствaми, так i розвиток цЫ на акцп пiдприемств пiсля його проведення.

Отже, IPO - це перший продаж акцм акцюнерних товариств на бiржовомy ринку, коли Тх купуе широке коло iнвесторiв. Воно мае ряд переваг при залучены додаткових фЫансових ресурав з метою модерызацп та розвитку пiдприемствa. Узагальнення переваг IPO, порiвняно з Ышими альтернативними джерелами залучення кaпiтaлy для здмснення iнвестицiй [8; 11; 12; 14; 18], свщчить, що воно передбачае:

- велике разове надходження капралу та незaлежнiсть вiд майбутньоТ економiчноï кон'юнктури;

- бiльш оперативне надходження ресурав; вщсутнють бюрократичних зволкань; вiдсyтнiсть боргових зобов'язань;

- незалежнють вiд конкретного кредитно-фiнaнсового iнститyтy; вщсутнють майбутых боргових виплат (крiм виплати дивiдендiв на aкцiï в майбутньому);

- вщсутнють зобов'язань з обслуговування позики; необмежений термЫ залучення капралу;

- залучення значних фЫансових ресурав на довготермЫовм основi;

- об'ективне оцiнювaння вaртостi пiдприемствa;

- забезпечення пщвищено'1' лiквiдностi aкцiй пiдприемствa;

- пщвищення кредитного рейтингу та престижу пщприемства;

- зростання вартост пщприемства, адже акцп, якими торгують на фондовм бiржi, мають зазвичай вищу цiнy порiвняно з тими, що не торгуються пyблiчно. 1нвестори готовi заплатити бiльшy цiнy через лквщнють aкцiй, нaявнiсть бiльше iнформaцiï, зртють пiдприемств, aкцiï яких торгуються на бiржi;

- покращення корпоративного iмiджy aкцiонерного товариства, внaслiдок зростання ктькосп згадувань в пресi та посилення обiзнaностi про пiдприемство i його продукти;

- пщвищення можливють акцюнерного товариства щодо отримання кредиту пщ нижчi проценти, оскiльки стан фЫансово-господaрськоï дiяльностi пiдприемствa стае пyблiчно вiдомий;

- змiцнення фiнaнсовоï слйкосл пiдприемствa порiвняно з iншими в цм же гaлyзi, а також отримання вигщыших умов у постачальниюв, зниження aдмiнiстрaтивного та регуляторного тиску, внaслiдок того пiдприемство пyблiчно представлене на бiржi;

- посилення економiчноï безпеки влaсникiв пiдприемствa внaслiдок переведення в мiжнaроднy площину aдмiнiстрaтивних, полiтичних i економiчних ризикiв крaïни (за умови виходу на мiжнaродний рiвень).

Таким чином, IPO е надмним засобом для залучення iнвестицiйних коштв i потужною рyшiйною силою для стрiмкого розвитку компaнiï, посилення ïï конкурентних позицiй та виходу на новий ступЫь розвитку. Крiм того, що IPO е ефективним засобом залучення необхщних для пщприемства Ывестицм, яга спрямовуються на розширення дiяльностi та реaлiзaцiю запланованих проектiв i програм, участь акцм компaнiй у бiржових торгах дозволяе сформувати ринкову вартють aкцiй, визначити рiвень ринковоï кaпiтaлiзaцiï i створити для них необхщний рiвень лiквiдностi.

Перешкодою, що постають перед пiдприемствaми при проведены IPO е таю його недолки [14, с.209-210; 17; ]:

- юнуе ризик для власника втратити контроль над акцюнерним товариством, якщо частка акцм, якi вистaвленi на продаж, перевищуе 51%;

- можлива втрата гнyчкостi в прийняттi ршень пiдприемством внaслiдок появи нових стввласнигав, з якими необхiдно узгоджувати своï yпрaвлiнськi дiï;

- велика ймовiрнiсть використання недобросовiсними конкурентами iнформaцiï, яку зобов'язане розкривати пiдприемство;

- необхщнють працювати вiдкрито, сплачувати податки повною мiрою;

- високi первиннi витрати пщприемства, пов'язан зi здiйсненням первинного пyблiчного розмiщення aкцiй на фондовм бiржi (проведення аудиту, сертифiкaцiï, реестра^я на бiржi, випуск aкцiй).

Першочергова роль в yсyненнi перерахованих недолшв, що заважають yкрaïнським емiтентaм обрати один iз нaйпривaбливiших способiв Ывестицмного кaпiтaлy у фiнaнсовiй системi, е державы органи у аспект спрощення процесу проведення IPO та можливють його проведення на територп УкраТни. що, зрештою сприятиме динaмiчномy розвитку yкрaïнськоï економiки. Крiм того, потребуе удосконалення система розкриття iнформaцiï на фондовому ринку на засадах втьного, оперативного, безкоштовного доступу iнвесторiв до Ыформацп про емiтентiв цiнних пaперiв та професiйних yчaсникiв фондового ринку, зокрема впровадження мiжнaродних стaндaртiв розкриття Ыформацп.

Особливiстю IPO е проходження необхщного пiдготовчого процесу для приведення пщприемства у вщповщнють до вимог фондового ринку, адже вийти на первинне пyблiчне розмщення aкцiй, особливо на на одый зi свтових бiрж, може лише та компаыя, яка повнiстю вiдповiдaе вимогам прозорют структури влaсностi i зрозyмiлостi ведення бiзнесy. Саме цi умови е свого роду бар'ером, який значною мiрою впливае на пасивнють украшських пiдприемств здiйснювaти IPO. Основнi проблеми - це процес переходу до «пyблiчного режиму»: пщготовка аудиту, вибудовування прозоро: i зрозyмiлоï iнвесторaм ^^дично: структури, повна звiтнiсть перед Ывесторами, заходи з полiпшення iмiджy компанп i роботи з iнвесторaми. Власники пщприемства мають бути готовi розкривати будь-яку Ыформащю про себе i про свм бiзнес.

Починаючи з середини 2000-х рр. украшсык ем^енти стали звертатися до мiжнaродних фондових ринюв. Першi IPO yкрaïнських пщприемств були проведен ще в 2005 р., але пiд час економiчноï кризи всi економiчнi процеси в краТы yповiльнилися. Так, у 2009 р. не було проведено жодного IPO украТнськими ем^ентами. В 2010 р. активнють украТнських компaнiй стосовно IPO вщновилася, але за останн три роки не спостерiгaеться стрiмкого зростання aктивностi в цьому секторi фiнaнсових вiдносин. У цiломy за останн 8 рокiв yкрaïнськими пщприемствами-ем^ентами було проведено 26 IPO. Серед вимог до пщприемства - потенцмного учасника ринку первинного пyблiчного розмщення aкцiй слiд зазначити: нaявнiсть сформовaноï системи корпоративного yпрaвлiння, зрозyмiлоï Ывесторам структури aктивiв i грошових потогав, а також прозорiсть для iнвесторiв, що також передбачае ведення бyхгaлтерськоï звiтностi вiдповiдно до мiжнaродних стандар^в.

Зaгaльносвiтовою тенденцiею е зростання в останн роки оперaцiй IPO. В УкраТы проведення IPO гальмуеться низкою причин, основними з яких е власне нерозвиненють фондового ринку, викоа тЫьова складова бiзнесy, недосконaлiсть нормативно-правового забезпечення, вщсутысть достатньо пiдготовленого кадрового потенциалу, невiдповiднiсть технiчного забезпечення роботи фондового ринку мiжнaродним вимогам. Одним iз значних негативних чинникiв розвитку фiнaнсовоï системи УкраТни ряд aвторiв вiдзнaчaе бюрокрaтичнi перепони, що супроводжують бажаючих провести IPO емiтентiв упродовж усього процесу пщготовки до первинного пyблiчного розмiщення aкцiй компaнiï [11]. Як вiдмiчaеться в [6], в УкраТы немае зрiлого фондового ринку, який би м^ забезпечити ва потреби як емiтентiв, так i iнвесторiв, немае вiдлaгодженого мехaнiзмy проведення IPO на украТнських бiржових майданчиках, не юнуе нормaтивнопрaвовоï бази для захисту прав iнвесторiв i емп"енлв та iн.

З часу проведення першого IPO yкрaïнським емiтентом, закртилася тенденцiя до виходу на мiжнaроднi фондовi ринки з метою IPO компаый iз аграрного сектора. Зокрема, за даними ДКЦПФР 42 % вах проведених в Укра1ы IPO виконаы пiдприемствaми, що займаються стьським господарством, по 15 % компанп метaлyргiйноï промисловостi i що працюють з нерухомютю, по 7,5 % компанп нафто^ово: та хaрчовоï промисловост та близько 11,5 % розподтяються мiж пiдприемствaми сфери транспорту та логютики, надання фiнaнсових послуг та промислового виробництва (близько по 3,8 % кожна).

Станом на початок 2013 р. серед украшських пщприемств, яга здмснили IPO на площади «NewConnect» е позитивы приклади. Це два ем^енти - компaнiя «Агрол^а» та «KDM Shipping». Компaнiя «Агрол^а» здiйснилa IPO у 2010 р. i за вщносно невеликий пакет акцм - 16,67 % - змогла отримати 1,4 млн дол. США. Впродовж досить короткого перюду часу ця невелика харгавська компаыя розкрилася для бiзнес-спiльноти та перейшла на новий етап свого розвитку.

Устлшна практика IPO «Агролiги» та виконання нею заявлених плаыв з розвитку вщкривають шлях для розмщення iнших yкрaïнських компaнiй. Тaкi успшы IPO не тiльки дають можливють украшським пiдприемствaм залучити бaжaнi фiнaнсовi ресурси, але й стимулюють нацюнальну економiкy краши загалом, приваблюючи iнвесторiв зi всього свiтy та 1хы кaпiтaли для yчaстi в розвитку украшських пщприемств.

У 2012 р. ще одна украшська компаыя «KDM Shipping» розмiстилa своï aкцiï на «NewConnect», що дозволило ш залучити 7,4 млн дол. США Ыоземних швестицм. Проспектом емiсiï було передбачено розмщення 3,5 млн aкцiй (35 %) на суму 36 млн дол. США, але вдалося залучити ттьки п'яту частку вiд зaплaновaноï суми - 7,4 млн дол. Приваты швестори придбали 8,35 % акцм. Це доволi низький результат, але нав^ь таку суму дуже складно знайти в Укра1ы: бангавське кредитування обмежене, iнших джерел практично немае. Кошти потрiбнi були компанп на реaлiзaцiю iнвестицiйного плану на 2012-2014 рр. Тим не менш, продаж акцм компанп «KDM Shipping» вщкривае дорогу на польську бiржy компaнiям з поки що не освоеного нею сектора - морських перевезень вантажу [7].

Таким чином, система первинного пyблiчного розмщення акцм украшських пщприемств е сукупнютю урегульованих фiнaнсово-прaвовими нормами окремих пiдсистем фшансових вiдносин i економiчних сyб'ектiв, за допомогою яких вони одержують довгостроковi фiнaнсовi ресурси на внyтрiшнiх i зовышых фондових ринках. Слiд зазначити, що на початковому етап ресурси, залучеы пiд час 1РО, в^грають важливу роль у формyвaннi капралу емiтентiв. Водночас, у постемiсiйний перюд часто на окремих пiдприемствaх вщбуваеться змiнa прiоритетiв у фiнaнсyвaннi, починають домшувати внyтрiшнi джерела залучення капралу, що фактично означае вiдмовy вщ переваг статусу пyблiчноï компанп у сферi розмiщення цiнних пaперiв на ринку. Така ситуа^я призводить до зниження ринкових оцшок aкцiй украшських пщприемств. По суп, пщприемства позбавляють себе переваг у сферi залучення джерел фшансування, осгальки тaкi тенденцп е негативними i сприяють втрат довiри до yкрaïнських пiдприемств, демонструють вщсутнють бачення ними стратепчних перспектив.

З метою залучення стратепчних iнвесторiв через мехаызм фондового ринку й полтшення iнвестицiйного клiмaтy необхiдно забезпечити 1х зaцiкaвленiсть не лише у зростаны прибутку у короткостроковiй перспективу але й - зaгaльноï вартост кaпiтaлy пiдприемствa у стрaтегiчномy плаы.

Надзвичайно важливим аспектом постемiсiйного розвитку пщприемства е забезпечення високого рiвня корпоративного управлЫня. Практика пiдтверджyе, що пщприемства, що здмснили випуск акцм на зовнiшнiх ринках, демонструють набагато вищий рiвень корпоративного yпрaвлiння порiвняно з емiтентaми внyтрiшнього ринку. Статус пyблiчного пiдприемствa зобов'язуе пiдприемство посшно доводити, що воно прибуткове, перспективне, мае великий потенцiaл, i ттьки примножить зaлyченi вiд iнвесторiв грошк Якщо aнaлiзyвaти yспiшнi yкрaïнськi пщприемства, то в наступний рiк тсля проведення первинного пyблiчного розмiщення акцм бiльшiсть iз них вклали залучений кaпiтaл в кyпiвлю нових пщприемств та Ыил iнвестицiйнi проекти з розширення бiзнесy. Це було характерним переважно для пiдприемств агропромислового сектору («Укпродукт Груп», «Астарта», «Кернел», «Мироывський хлiбопродyкт (MHP)», «ОВОСТАР». Крiм того, пщприемствам сniд постiйно пiдтримyвaти системно налагоджене iнформyвaння iнвесторiв про власы дм i плани, регулярно публ^вати звiтнiсть, тобто здiйснювaти вiдкрите i прозоре ведення бiзнесy тощо.

Висновки i перспективи подальших розвiдок. Первинне пyблiчне розмiщення aкцiй (IPO) украшських пщприемств е вщкритою системою урегульованих фшансово-правовими нормами фiнaнсових вiдносин економiчних сyб'ектiв, якi залучають aкцiонерний каттал на внyтрiшнiх i зовнiшнiх фондових ринках. IPO е одним iз перспективних шструмеыпв як з точки зору вартост фiнaнсових ресyрсiв, так i якюного розвитку корпоративного управлшня та бiзнес-процесiв. На бaзi акцм при проведеннi ïх первинного пyблiчного розмiщення формуеться aкцiонерний кaпiтaл пщприемства, що вимагае додаткових витрат, яга залежать вщ розмiрy його кaпiтaлiзaцiï, склaдностi процесу. Акцiонyвaння е одним з економiчно привабливих способiв швестування розвитку yкрaïнських пiдприемств. Це дае змогу залучити довгостроковi iнвестицiйнi кошти, а розмiр винагороди iнвесторaм за вкладання цих коштiв регулюеться в залежност вiд обставин та економiчного стану пiдприемствa -емiтентa. Тому важливим е дослiдження системи первинного пyблiчного розмiщення aкцiй пiдприемствa, детaлiзaцiï ïï структури, виокремлення специфiчних особливостей, що е перспективою подальшх доо^джень.

Список використаних джерел

1. 1. Закон Украни «Про акц1онерн1 товариства» [Електронний ресурс] // Верховна Рада Украни: Оф1ц1йний веб-портал.

- Режим доступу:http://zakon3.rada.gov.ua/laws/show/514-17.

2. 2. Закон Украни «Про цнм папери та фондовий ринок» [Електронний ресурс] // Верховна Рада Украни: Офцйний веб-портал. - Режим доступу:http://zakon.rada.gov.ua/cgi-bin/laws/main.cgi?nreg=3480-15

3. 4.Корпоративне управлння : монограф1я / I. В. Спасибо-Фатеева, О. К1бенко, В. Борисова; за ред. I. В. Спасибо-ФатеевоГ. - Х. : Право, 2007. - 500 с.

4. Костенко Н. Первинна публ1чна пропозиц1я акц1й (IPO) як спосб виходу компанп на св1тов1 фондовi ринки / Н. Костенко, Н. Евтушенко // Схд. - № 4 (76) лип.-серп. - 2006. - С. 35 -38.].

5. б.Македон В. В. Пор1вняльний анал1з умов та насл1дюв проведення IPO п1дприемствами-ем1тентами в Украп / В. В. Македон, I. Л.Тульських//- [Електронний ресурс]. - Режим доступу :http://vestnikdnu.com.ua/archive/201374/30-37.htm.

6. 7.Мацера С.М. Економ1чний змст та значення акц1онерного капталу в сучасних умовах [Електронний ресурс] // Scientific World (Sworld): Е-Журнал. - 01.10.2011. - Режим доступу до тексту: http://www.sworld.com.ua/index.php/ru/economy-311/economic-theory-and-history-311.

7. 8. Офцйний сайт Державноï комюи з цнних папер1в та фондового ринку [Електронний ресурс]. - Режим доступу : http://www.ssmsc.gov.ua/fund/info

8. 9. Петров В. Преимущества IPO перед прочими источниками инвестиций / В. Петров // Рынок ценных бумаг. - 2011.

- № 15 - С. 23-25.

9. 10.Росс Геддес. IPO и последующие размещения акций/Росс Геддес. - К.: ЗАО "Олимп-Бизнес", 2007. - 352с

10. 11. Фищук I. М. Переваги та недолки первинного розмщення акц/й в умовах глобал1зац/1' фондового ринку /1. М. Фищук // Формування ринкових в1дносин в Укра1'н1. - 2010. - №9. - С.46-55.

11. 12.Шелехов К. В. Переваги первинного публичного розмщення акцй (IPO) як нвестицйного инструменту залучення капталу виробничим п1дприемством - [Електронний ресурс]/Шелехов К.В., Тарасенко А.О. //Ефективна економка: Електр. наук. фахове вид. - 14.03.2012. Режим доступу: http://www.economy.nayka.com.ua/?operation=1&iid=1019]:

12. Таранченко З. Стратегия выхода на 1Р0диум // Стратегии. - 2006. - №11 - С. 32-33.

13. 14.Ernst D., Haecker D. Applied International Corporate Finance. - Muenchen: Franz Vahlen, 2007. - 401p.

14. 15.How does an IPO work at the NYSE? [Electronic Resource] // NYSE: New York Stock Exchange. -Reference:https://www.nyse.com/publicdocs/nyse/listing/IP0_infographic.pdf

15. 16.Ritter J.R. A review of IPO activity, pricing, and allocations / Ritter J.R., Welch, I. // Journal of Finance. - 2002. - № 57. -P. 1795-1828

16. 17.Pagano M. Why do companies go public? An empirical analysis / Pagano M., Panetta F., Zingales L. // Journal of Finance. - 1998. - № 53. - P. 27-64

17. 18.Rajan R. G. Insiders and outsiders: The choice between informed and arm'slength Debt // Journal of Finance. - 1992. -№ 47. - P. 1367-1400.

References

1. 1.Zakon Ukrainy «Pro aktsionerni tovaristva» // Verhovna Rada Ukraini: OfItsIyniy veb-portal. : http://zakon3.rada.gov.ua/laws/show/514-17.

2. 2.Zakon Ukrainy «Pro tsinni paperi ta fondoviy rinok» // Verhovna Rada Ukraini: OfItsiyniy veb-portal. : http://zakon.rada.gov.ua/cgi-bin/laws/main.cgi?nreg=3480-15

3. 4.Korporativne upravlinnya : monografiya / I.V. Spasibo-Fateeva, O. KIbenko, V. Borisova; za red. I.V. Spasibo-Fateevoi. - H. : Pravo, 2007. - 500 s.

4. Kostenko N., Evtushenko N. Pervinna publIchna propozitsIya aktsIy (IPO) yak sposIb vihodu kompanii na svItovI fondovI rinki // Sh Id. - №4 (76) lip.-serp. - 2006. - S.35 -38.

5. Makedon V.V., Tulskih I.L. Porivnyalniy analiz umov ta naslidkiv provedennya IPO pIdpriemstvami-emItentami v Ukraini : http://vestnikdnu.com.ua/archive/201374/30-37.htm.

6. Matsera S.M. Ekonomichniy zmist ta znachennya aktsionernogo kapItalu v suchasnih umovah // Scientific World (Sworld): E-Zhurnal. - 01.10.2011. - : http://www.sworld.com.ua/index.php/ru/economy-311/economic-theory-and-history-311.

7. 8.OfitsIyniy sayt Derzhavnoyi komIsIyi z tsInnih paperIv ta fondovogo rinku: http://www.ssmsc.gov.ua/fund/info

8. 9.Petrov V. Preimuschestva IPO pered prochimi istochnikami investitsiy//Ryinok tsennyih bumag. - 2011. - №15 - S. 23-25.

9. 10.Ross Geddes. IPO iposleduyuschie razmescheniya aktsiy/Ross Geddes. - K.: ZAO "Olimp-Biznes", 2007. - 352s

10. 11.Fischuk I.M. Perevagi ta nedolIki pervinnogo rozmIschennya aktsiy v umovah globalizatsii fondovogo rinku // Formuvannya rinkovih vidnosin v Ukraini. - 2010. - №9. - S.46-55.

11. 12.Shelehov K.V., Tarasenko A.O. Perevagi pervinnogo publichnogo rozmischennya aktsiy (IPO) yak Investitsiynogo Instrumentu zaluchennya kapitalu virobnichim pidprijemstvom // Efektivna ekonomika: Elektr. nauk. fahove vid. - 14.03.2012. : http://www.economy.nayka.com.ua/?operation=1&iid=1019]:

12. Taranchenko Z. Strategiya vyihoda na IPOdium // Ctrategii. - 2006. - №11 - S. 32-33.

13. 14.Ernst D., Haecker D. Applied International Corporate Finance. - Muenchen: Franz Vahlen, 2007. - 401p.

14. 15.How does an IPO work at the NYSE? // NYSE: New York Stock Exchange. : https://www.nyse.com/publicdocs/nyse/listing/IPO_infographic.pdf

15. 16.Ritter J.R., Welch I. A review of IPO activity, pricing, and allocations // Journal of Finance. - 2002. - № 57. - P. 1795-1828

16. 17.Pagano M., Panetta F., Zingales L. Why do companies go public? An empirical analysis // Journal of Finance. - 1998. -№ 53. - P. 27-64

17. 18.Rajan R.G. Insiders and outsiders: The choice between informed and arm'slength Debt // Journal of Finance. - 1992. -№ 47. - P. 1367-1400.

ДАН1 ПРО АВТОР1В

Лисяк Любов Валентиывна, доктор економмних нак, професор, проректор, Днпропетровська державна фнансова академя вул. Аржанова,12, м. Днпропетровськ, 49082, Украна Lisyak_Lubov@mail.ru

Качула Св^лана Валентиывна, кандидат економiчних наук, доцент кафедри фЫанав, Дн пропетровська державна ф нансова академ я вул. Аржанова,12, м. Днпропетровськ, 49082, Украна s.kachula@ukr.net

ДАННЫЕ ОБ АВТОРАХ

Лысяк Любовь Валентиновна, доктор экономических наук, профессор, Днепропетровская государственная финансовая академия вул. Аржанова,12, г. Днепропетровск, 49082, Украина Lisyak_Lubov@mail.ru

Качула Светлана Валентиновна, кандидат экономических наук, доцент кафедры финансов Днепропетровская государственная финансовая академия вул. Аржанова,12, г. Днепропетровск, 49082, Украина s.kachula@ukr.net

DATA ABOUT THE AUTHORS

Lysiak Liubov, Doktor of Science (Economics), Professor

Dnipropetrovs'k State Financial Academy

Str. Arzanova, 12, Dnipropetrovs'k, 49082, Ukraine

Lisyak_Lubov@mail.ru

Kachula Svitlana, PhD in economics

Dnipropetrovs'k State Financial Academy

Str. Arzanova, 12, Dnipropetrovs'k, 49082, Ukraine

s.kachula@ukr.net

CC BY

CC BY 109

109