ФИНАНСОВЫЕ РЫНКИ

Никита АНДРИЕВСКИЙ Елизавета ХУДЬКО, канд. экон. наук

Индекс ММВБ после роста по итогам первой декады июля 2014 г. на 2% - до 1513 пунктов -за последующие дни месяца упал на 10%. К 28 июля индекс находился на уровне в 1361,9 пункта. Капитализация фондового рынка к 28 июля составила 21,8 трлн. руб. (32,0% ВВП).

На внутрироссийском рынке корпоративных облигаций в июле текущего года отмечались резкий рост средневзвешенной доходности эмиссий и снижение дюрации. Тем не менее объем и индекс ры/нка, активность инвесторов на первичных и вторичных торгах в этот период росли.

Динамика основных структурных индексов российского фондового рынка

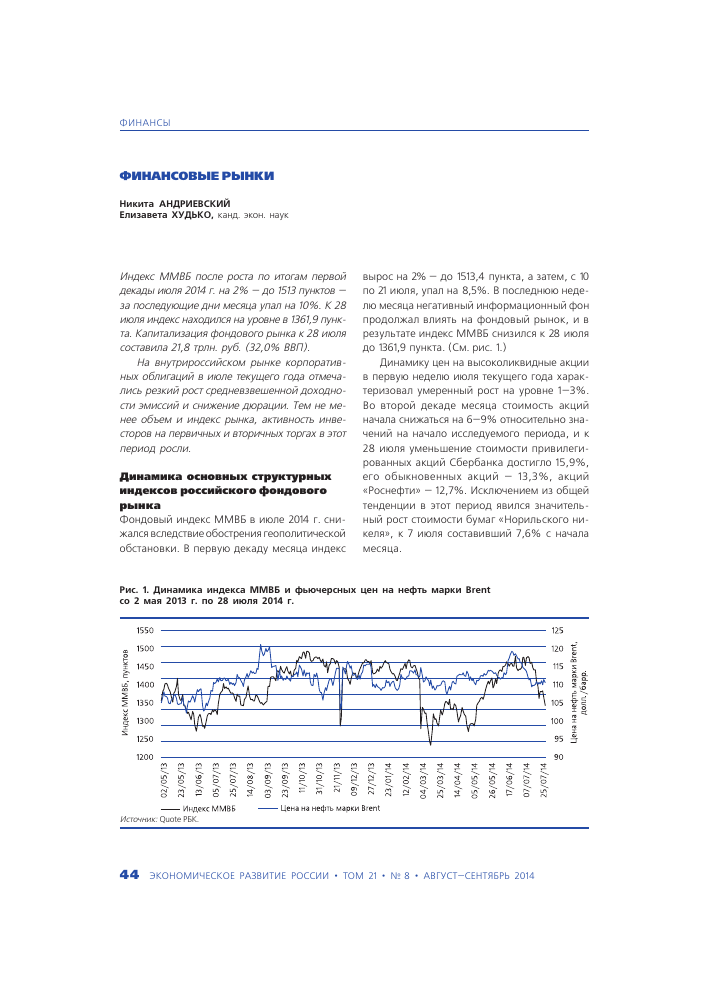

Фондовый индекс ММВБ в июле 2014 г. снижался вследствие обострения геополитической обстановки. В первую декаду месяца индекс

вырос на 2% - до 1513,4 пункта, а затем, с 10 по 21 июля, упал на 8,5%. В последнюю неделю месяца негативный информационный фон продолжал влиять на фондовый рынок, и в результате индекс ММВБ снизился к 28 июля до 1361,9 пункта. (См. рис. 1.)

Динамику цен на высоколиквидные акции в первую неделю июля текущего года характеризовал умеренный рост на уровне 1-3%. Во второй декаде месяца стоимость акций начала снижаться на 6-9% относительно значений на начало исследуемого периода, и к 28 июля уменьшение стоимости привилегированных акций Сбербанка достигло 15,9%, его обыкновенных акций - 13,3%, акций «Роснефти» - 12,7%. Исключением из общей тенденции в этот период явился значительный рост стоимости бумаг «Норильского никеля», к 7 июля составивший 7,6% с начала месяца.

Рис. 1. Динамика индекса ММВБ и фьючерсных цен на нефть марки Brent со 2 мая 2013 г. по 28 июля 2014 г.

1550 - 125

-Индекс ММВБ -Цена на нефть марки Brent

Источник: Quote РБК.

Годовая доходность акций Сбербанка к 28 июля 2014 г. оказалась отрицательной: потери инвесторов за год - с 29 июля 2013 г. - составили 22,8% по обыкновенным акциям компании, привилегированные акции банка подешевели за год более чем на 21%. Убыток также был зафиксирован по акциям ВТБ, цена которых упала за указанный период на 15,2%. Вместе с тем необходимо отметить значительный рост стоимости акций «Норильского никеля» - на 53,7% (без учета выплаты дивидендов). (См. рис. 2.)

Динамика секторальных индексов, отмечавшаяся в исследуемый период, отражала основное направление зарубежных санкций: индексы машиностроительного, энергетического и нефтегазового секторов снизились с 1 по 28 июля в среднем на 10%; индекс финансово-банковского сектора уменьшился за этот период на 12,8%, индекс потребительского сектора - на 3%. Положительной оказалась только динамика индекса металлургического сектора, прирост которого с 1 по 28 июля составил 0,58%. (См. рис. 3.)

Торговый оборот Московской фондовой биржи с 1 по 28 июля текущего года равнялся

Рис. 2. Темпы роста стоимости высоколиквидных акций на Московской бирже за период с 29 июля 2013 г. по 28 июля 2014 г., в % годовых

60

Источник: Quote РБК, расчеты авторов.

645,9 млрд. руб. - это на 0,6 млрд. руб. больше, чем за аналогичный период июня. Доля суммарного оборота по обыкновенным и привилегированным акциям Сбербанка в общем обороте биржи достигла в июле значения в 28,4%. Конкуренцию акциям банка составляли только бумаги «Газпрома» - в среднем их

Рис. 3. Темпы роста секторальных фондовых индексов на Московской бирже в июле 2014 г., в %

—*— Компании финансово-банковского сектора -Компании энергетической отрасли

-Компании нефтегазовой отрасли -Компании машиностроительной отрасли

—•— Компании потребительского сектора Компании металлодобывающей отрасли -ММВБ-инновации

Источник: Quote РБК, расчеты авторов.

Рис. 4. Структура капитализации фондового рынка по видам экономической деятельности в июле 2014 г.

Добыча полезных ископаемых

48,3%

Обрабатывающие Производство производства и распределение 13,9% электроэнергии, газа и воды 4,4%

Прочие виды Финансовая деятельности деятельность 1,1% 12,7%

Транспорт и связь 9,7%

Источник официальный сайт Московской биржи, расчеты авторов.

доля в обороте биржи в исследуемый период не превышала 19,7%.

Таким образом, на долю наиболее ликвидных акций двух компаний пришлось более 47% торгового оборота биржи. На пятерку следующих наибольших по объему обращения акций компаний пришлось в среднем 27,4% торгового оборота биржи. Высокие объемы торгов были зафиксированы в июле по акциям компаний «Уралкалий» и «НОВАТЕК». На восемь наиболее торгуемых на рынке акций компаний приходилось в среднем 75,6% месячного оборота биржи, что незначительно отличается от июньского значения.

По данным Emerging Portfolio Fund Research (EPFR), за период с 26 июня по 23 июля 2014 г. наблюдался отток средств из фондов, ориентированных на российский рынок, -объем оттока составил 354 млн. долл. Этот процесс происходил в июле нарастающими темпами: так, если в конце июня отток был зафиксирован на уровне 34 млн. долл. за неделю, то за период с 17 по 23 июля он составил уже 172 млн. долл.

Общая капитализация ММВБ на 28 июля текущего года выразилась значением в 21,8 трлн. руб. (32,0% ВВП), с 1 июля снизившись более чем на 2,1 трлн. руб. (8,8%). В структуре капитализации ММВБ в исследуемый период произошло уменьшение доли компаний по добыче полезных ископаемых на 0,6% - до 48,3% от общей капитализации биржи. Также отмечалось сокращение доли компаний финансового сектора на 0,7% - до 12,7%. Доля компаний транспорта и связи снизилась на 0,3% - до 9,7% от общей капитализации. В итоге за счет сокращения долей остальных отраслей выросла доля обрабатывающего сектора, однако прироста его капитализации в июле не наблюдалось. (См. рис. 4.)

Рынок корпоративных облигаций

Объем внутрироссийского рынка корпоративных облигаций (по номинальной стоимости ценных бумаг, находящихся в обращении и выпущенных в национальной валюте, в том числе нерезидентами РФ) в июле 2014 г. продолжал медленно расширяться: к концу месяца этот показатель поднялся до уровня 5317,2 млрд. руб., на 0,8% превысив его значения на конец июня1.

За истекший период практически не изменилось количество эмиссий (1031 выпуск корпоративных облигаций, зарегистрированных в национальной валюте, против 1030 эмиссий на конец предыдущего месяца), тогда как число эмитентов, представленных в долговом сегменте, в противоположность тенденции последних месяцев, значительно возросло (357 эмитентов против 345 компаний в предыдущем месяце). В обращении по-прежнему находятся 17 выпусков облигаций, выпущенных российскими эмитентами в валюте США (совокупным объемом свыше 2,7 млрд. долл.), и один выпуск облигаций, номинированный в японских иенах.

1 По данным информационного агентства ршьопсб.

Инвестиционная активность на вторичном рынке корпоративных облигаций в обозреваемый период несколько повысилась, и с 24 июня по 24 июля суммарный объем биржевых сделок на Московской бирже составил 127,1 млрд. руб. (для сравнения: с 22 мая по 23 июня 2014 г. торговый оборот здесь был равен 108,9 млрд. руб.), а количество сделок за рассматриваемый период достигло локального максимума - почти 30 тыс. (в предыдущий период - 25,2 тыс.)2.

Индекс российского рынка корпоративных облигаций ^Х-СЬопСб в анализируемый период продолжал расти: к концу июля 2014 г. он увеличился по сравнению со значением на конец предыдущего месяца на 2,4 пункта (или на 0,6%). Однако средневзвешенная доходность корпоративных облигаций повысилась - с 9,48% годовых в конце июня до 9,61% годовых к концу июля. (См. рис. 5.)3. Продолжали снижаться показатели дюрации портфеля корпоративных облигаций: на конец июля дю-рация составила 442 дня, что на 30 дней меньше, чем на конец предыдущего месяца.

Основными факторами изменения динамики облигационного рынка в июле стали усиление геополитической напряженности, связанный с этим отток капитала из страны и обесценение рубля, а также повышение ключевой ставки ЦБ РФ.

В наиболее ликвидном сегменте рынка в целом наблюдался рост доходности эмиссий. Наибольшим увеличением доходности (свыше 1 п.п.) характеризовались отдельные выпуски компаний финансового сектора: ОАО «Банк ВТБ», ООО «Газпромкапитал», «Газпромбанк» (ОАО), ОАО «Банк ЗЕНИТ». Рост процентных ставок сопровождался активизацией торгов -объем сделок с большинством ликвидных бумаг финансовых компаний за рассматриваемый период превысил 0,5 млрд. руб.

В то же время доходность ценных бумаг некоторых производственных компаний существенно снизилась (например, ОАО «Новолипецкий металлургический комбинат», ОАО «Российские железные дороги»). Но в целом производственный, а также энергетический сектора все же продемонстрировали умерен-

Рис. 5. Динамика индекса российского рынка корпоративных облигаций и средневзвешенной доходности последних

Эффективная доходность -Индекс ^Х-СЬопск

Источник: по данным информационно-аналитического агентства ЗАО «Прайм».

2 По данным инвестиционной компании «Финам».

3 По материалам информационного агентства СЬопСб.

ный рост доходности (не более чем на 0,2 п.п.). Увеличение доходности наблюдалось также у эмиссий высокотехнологичных компаний4.

После рекордных показателей регистрации новых выпусков в мае-июне текущего года активность эмитентов в июле существенно упала, что объясняется как неблагоприятной конъюнктурой рынка, так и сезонным фактором. Так, в период с 24 июня по 24 июля 10 эмитентов зарегистрировали 27 выпусков облигаций совокупным номиналом 94,0 млрд. руб. (для сравнения: в мае-июне регистрировалось по 60-70 выпусков в месяц на сумму 300-500 млрд. руб.). Крупные выпуски зарегистрировали ОАО «Московский Кредитный Банк», ОАО «Силовые машины», ОАО «Детский мир»5. Более двух третей зарегистрированных эмиссий составили биржевые облигации. Среди зарегистрированных эмиссий было также несколько дебютных выпусков.

Тем не менее ситуация на первичном рынке в исследуемый период оказалась более оптимистичной: показатели первичных размещений существенно превысили активность эми-

тентов в регистрации новых выпусков, а также показатели размещения в предыдущие месяцы. Так, за период 24 июня по 24 июля 18 эмитентов разместили 27 облигационных займов совокупным номиналом 330,6 млрд. руб., что стало рекордом последних шести лет (для сравнения: с 22 мая по 23 июня текущего года было размещено 24 серии облигаций номиналом 82,9 млрд. руб.). (См. рис. 6.)

Отметим, однако, что причиной всплеска объема первичных размещений стал выпуск облигаций государственной корпорацией «Банк развития и внешнеэкономической деятельности» (Внешэкономбанк) объемом 212,6 млрд. руб., первым приобретателем которых стал ЦБ РФ. Также крупные облигационные займы разместили ОАО «Российские железные дороги» (серия биржевых облигаций объемом 25 млрд. руб.) и ОАО «Российский сельскохозяйственный банк» (две серии облигаций совокупным объемом 15 млрд. руб.)6. Около половины размещенных займов составили биржевые облигации. Несмотря на сохраняющиеся риски и отток капитала из российских акти-

Рис. 6. Динамика первичного размещения выпусков корпоративных облигаций, номинированных в национальной валюте

Общий объем размещенных выпусков -Количество размещенных выпусков

Источник: по данным компании ршьопсб.

4 По данным инвестиционной компании «Финам».

5 По данным информационного агентства ршьопсб.

6 Там же.

вов, компании «РЖД», а также трем ипотечным агентам удалось привлечь финансирование на срок от 27 до 30 лет, еще четырем эмитентам - на 10 лет.

В июне 2014 г. по причине неразмещения ни одной ценной бумаги Банком России были признаны несостоявшимися три выпуска облигаций двух эмитентов «второго эшелона» (в предыдущие периоды по данной причине аннулировалось по 7-8 выпусков облигаций в месяц)7.

С 24 июня по 24 июля 26 эмитентов должны были погасить свои займы совокупным номиналом 96,9 млрд. руб., однако два эмитента не смогли исполнить свои обязательства

в указанный период и объявили технический дефолт (в предыдущий период один эмитент не смог погасить выпуск облигаций в положенный срок). В августе 2014 г. ожидается погашение 14 выпусков корпоративных облигаций общим объемом 52,3 млрд. руб.8.

Также в период с 24 июня по 24 июля был объявлен реальный дефолт по купонной выплате (т.е. эмитент не смог осуществить выплаты владельцам ценных бумаг даже в течение «льготного» периода). При этом по досрочному выкупу ценных бумаг по оферте и погашению всего займа, как и в предшествующие месяцы, на рынке обошлось без реальных дефолтов9. ■

7 По данным Банка России.

8 По данным компании ршьопсб.

9 Там же.

CC BY

CC BY 7

7