DOI: 10.24412/2304-6139-2020-10813

Н.К. Васильева - профессор кафедры экономического анализа, д-р экон. наук, Кубанский государственный аграрный университет им. И. Т. Трубилина,

N.K. Vasilieva - Professor of the Department of Economic Analysis, Dr. Sciences, Kuban State Agrarian University named after I. T. Trubilina;

А. Р. Кадыров - магистрант, Кубанский государственный аграрный университет им. И.Т. Трубилина,

A.R. Kadyrov - master's student, Kuban state agrarian University named after I. T. Trubilin;

А. В. Снурников - магистрант, Кубанский государственный аграрный университет им. И.Т. Трубилина,

A. V. Snurnikov - master's student, Kuban state agrarian University named after I. T. Trubilin.

ФОНДОВЫЙ РЫНОК РОССИИ: ДОХОДНОСТЬ И РИСК RUSSIAN STOCK MARKET: PROFITABILITY AND RISK

Аннотация. В современной истории России фондовый рынок, как составная часть финансовой системы, является перспективным и развивающимся институциональным устройством, обеспечивающим трансформацию накопленных денежных средств в инвестиции, с целью дальнейшего получения прибыли. Статья выполнена для изучения соотношения уровня доходности и инвестиционного риска на фондовом рынке России. Авторами рассмотрена классификация инвесторов по степени готовности к инвестиционному риску, дана степень инвестиционного риска в зависимости от категории инвестора, разработан SWOT-анализ инвестиционного портфеля, а также проанализирована динамика изменения стоимости инвестиционного портфеля за 2018-2020 гг. Сделан вывод, что Российский фондовый рынок развивается и может дать годовую доходность в размере 16,2% годовых.

Abstract. In the modern history of Russia, the stock market, as an integral part of the financial system, is a promising and developing institutional device that ensures the transformation of accumulated funds into investments in order to further profit. The article was made to study the ratio of the level of profitability and investment risk in the Russian stock market. The authors considered the classification of investors according to the degree of readiness for investment risk, gave the degree of investment risk depending on the category of investor, developed a SWOT analysis of the investment portfolio, and also analyzed the dynamics of changes in the value of the investment portfolio for 20182020. It is concluded that the Russian stock market is developing and can give an annual yield of 16.2% per annum.

Ключевые слова: фондовый рынок России, инвестор, инвестиционный риск, инвестиционный портфель, SWOT-анализ инвестиционного портфеля, годовая доходность.

Keywords: Russian stock market, investor, investment risk, investment portfolio, SWOT analysis of the investment portfolio, annual profitability.

В современной истории России фондовый рынок, как составная часть финансовой системы, является перспективным и развивающимся институциональным устройством, обеспечивающим трансформацию накопленных денежных средств в инвестиции, с целью дальнейшего получения прибыли. Любая деятельность, нацеленная на получение прибыли сопряжена с риском, который может быть выражен в потери, как части, так и полного объема инвестируемых средств. Именно поэтому, а также ввиду относительного непродолжительного существования фондового рынка России, многие западные рейтинговые агентства относят его к категории развивающихся рынков, для которых характерна высокая степень доходности и риска.

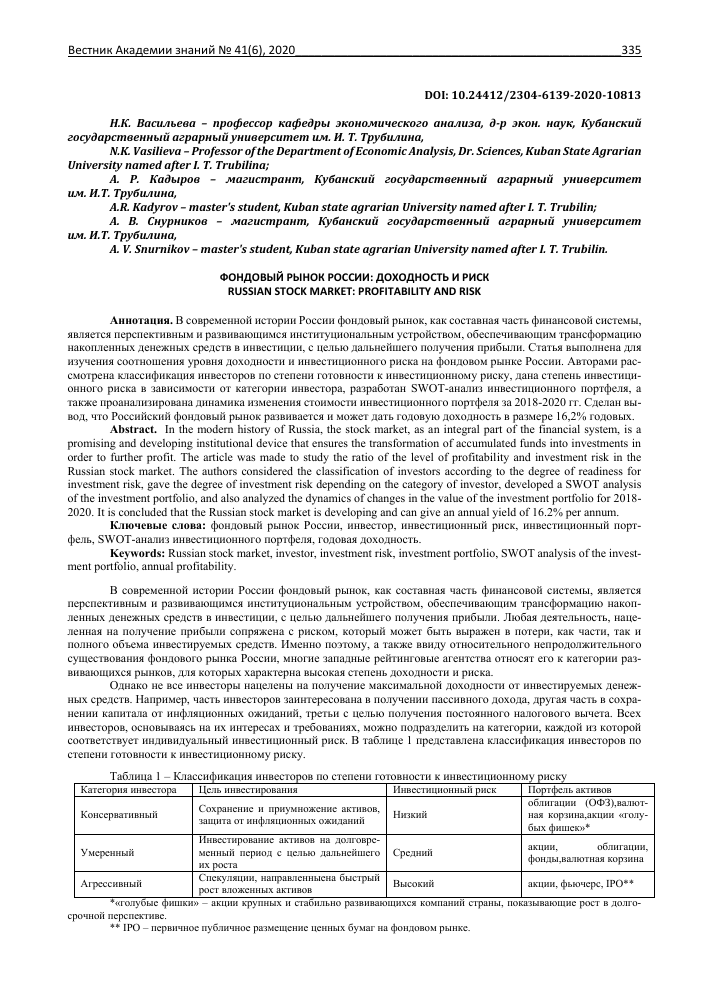

Однако не все инвесторы нацелены на получение максимальной доходности от инвестируемых денежных средств. Например, часть инвесторов заинтересована в получении пассивного дохода, другая часть в сохранении капитала от инфляционных ожиданий, третьи с целью получения постоянного налогового вычета. Всех инвесторов, основываясь на их интересах и требованиях, можно подразделить на категории, каждой из которой соответствует индивидуальный инвестиционный риск. В таблице 1 представлена классификация инвесторов по степени готовности к инвестиционному риску.

Таблица 1 - Классификация инвесторов по степени готовности к инвестиционному риску

Категория инвестора Цель инвестирования Инвестиционный риск Портфель активов

Консервативный Сохранение и приумножение активов, защита от инфляционных ожиданий Низкий облигации (ОФЗ),валют-ная корзина,акции «голубых фишек»*

Умеренный Инвестирование активов на долговременный период с целью дальнейшего их роста Средний акции, облигации, фонды,валютная корзина

Агрессивный Спекуляции, направленныена быстрый рост вложенных активов Высокий акции, фьючерс, IPO**

*«голубые фишки» - акции крупных и стабильно развивающихся компаний страны, показывающие рост в долгосрочной перспективе.

** IPO - первичное публичное размещение ценных бумаг на фондовом рынке.

Портфель активов, у инвестора-консерватора, состоит из: 80 % - облигации (облигации федерального займа (ОФЗ)), 10 % - «голубые фишки» (акции: ПАО «Норильский Никель», ПАО «Магнит», ПАО «Аэрофлот» и др.), 10 % - валютная корзина (доллар, евро, юань, и др.). Ожидаемый инвестиционный риск по предложенному портфелю - низкий, благодаря распределению большей части активов в облигациях федерального займа (ОФЗ). ОФЗ считаются самыми надежными ценными бумагами на Российском фондовом рынке, так как их выпускает государство в лице Минфина России, которое их и гасит (возвращает номинал).

У инвесторов «умеренной» категории портфель ценных бумаг сформирован из: 60 % - акции (отечественные и иностранные компании), 20 % - облигации (ОФЗ, корпоративные, иностранные), 10 % - фонды (индекс Мосбиржи, индекс Еврооблигаций, S&P 500 и др.), 10 % - валютная корзина. Инвестиционный риск по предложенному портфелю - средний, так как около 60 % активов может быть сосредоточено в высокодоходном и высокорискованном инструменте фондового рынка - акциях.

Инвестор-агрессор - самая высокорискованная среди других категория. Основной характеристикой данной категории является отсутствие диверсификации, то есть 100 % активов размещены в акциях, фьючерсах, IPO, и, как правило, инвестиции относятся к краткосрочным вложениям (до 2-3 дней). Степень инвестиционного риска, в зависимости от категории инвестора представлена в таблице 2.

Таблица 2 - Степень инвестиционного риска, в зависимости от категории инвестора

Категория инвестора Инвестиционный риск Потенциальная доходность, годовых Период инвестирования

Консервативный до 15 % потери активов до 6,39 % долгосрочный

Умеренный до 30 % потери активов до 35 % среднесрочный

Агрессивный до 100 % потери активов до 200 % краткосрочный

Портфель активов инвестора-консерватора имеет схожие черты с депозитным вкладом, то есть активы инвестируются в инструменты с пониженным риском и на долгосрочный период. Стоит отметить, что для получения потенциальной доходности до 6,39 % годовых (ОФЗ), необходимо инвестировать на срок - 14 лет. Альтернативой ОФЗ являются облигации корпоративных компаний, где доходность составляет до 13,85 % годовых, на срок - 3 года 11 месяцев. Однако такие облигации относят к группе с пониженной надежностью, где не исключен риск: сильная конкуренция на рынке, рост сырья в себестоимости, форс-мажорные обстоятельства (наводнения, пожары, землетрясения и т.д.), ухудшение имиджа компании и др.

Привлекательной доходностью обладают инвесторы-агрессоры - от 200 % получения прибыли, но необходимо помнить про инвестиционный риск, который может составить 100 % потери активов. Яркими примерами как положительной, так и отрицательной спекулятивной детальности являются: IPO «Ozon» и IPO «Совком-флот». Акции компании «Ozon» были размещены на фондовом рынке 24 ноября 2020 г. по стоимости 3 085руб. за акцию. По состоянию на 4 декабря 2020 г. акции компании «Ozon» составили 3 556 руб., то есть прирост активов за 9 дней ставил 15,27 %. Для сравнения, у ПАО «Сбербанк» доходность с 04.06.2020 г. по 04.12.2020 г., составила 21,54 %. Далее рассмотрим невыгодную спекуляцию - IPO «Аптеки 36,6». IPO «Аптеки 36,6» было проведено в 2003 г. по 9 долл. за акцию. Однако к концу 2008 г., несмотря на неплохие финансовые результаты, ценные бумаги подешевели с 2 700 руб. до 49,8 руб. или на 98,2 %[1].

Оптимальным вариантом по соотношению дохода и инвестиционного риска является портфель ценных бумаг «умеренного» инвестора. Данный портфель позволяет получить доходность в размере до 35 % годовых, при потенциальном риске до 30 % потери активов. Проведем SWOT-анализ инвестиционного портфеля инвестора «умеренной» категории (таблица 3).

Таблица 3 - SWOT-анализ инвестиционного портфеля инвестора «умеренной» категории

Сильные стороны (Strengths) 1. Сбалансированность и диверсификация инвестиционного портфеля. 2. Обширный спектр стабильных и динамически развивающихся компаний. 3. Высокий потенциальный рост в долгосрочной перспективе. Слабые стороны (Weaknesses) 1. Пропорционально зависит от волатильности национальной валюты. 2.Наличие определенных знаний в большом спектре инструментов. 3.Уровень налогообложения прибыли и прироста активов, для разных инструментов фондового рынка.

Возможности (Opportunities) 1. Рост фондового рынка способствует росту потенциальной доходности активов. 2. Моделирование и применение инвестиционных стратегий. 3.Увеличение частоты поступления процентных доходов. Угрозы (Threats) ¡.Цикличность экономических рисков (кризисные явления). 2.Зависимость фондового рынка от политических рисков (санкции). 3.Размер транзакционных издержек, связанных с купли-продажи ценных бумаг.

Вывод: Инвестиционный портфель данного типа диверсифицирован и сбалансирован развивающимися компаниями, рост которых наблюдается в долгосрочной перспективе. К уникальности данного портфеля также относится увеличение частота поступления процентных доходов за счет эффективной дивидендной политики, проводимой компаниями. Стоит отметить, что дивидендная доходность, у некоторых компаний может составить

до 12% годовых. Из минусов необходимо отметить пропорциональную зависимость от курса национальной валюты, размера транзакционных издержек, связанных с купли-продажи ценных бумаг, а также внешних факторов (кризисные явления, санкции и др.).

С учетом выше изложенных выводов составим портфель ценных бумаг из развивающихся компаний Российской Федерации, проведем анализ изменения динамики активов за 2018-2020 гг. Инвестиционный портфель формируем по категории «умеренного» инвестора на сумму - 470 тыс. руб. В данный портфель входят: акции стабильных компаний России с постоянными дивидендами[1], FinEX - фонд акций немецких компаний, а также ОФЗ с валютой (доллары). Динамика изменения стоимости инвестиционного портфеля представлена в таблице 4.

Таблица 4 -Динамика изменения стоимости инвестиционного портфеля

Наименование Стоимость активов Количество активов Прирост активов, руб.

на 01.01.2018г., руб. на 01.12.2020г., руб. на 01.01.2018 г., шт. на 01.12.2020г., шт.

Акции

ПАО «Аэрофлот» 133,3 72,18 528 528 -32388

ПАО «Группа Черкизово» 1129 1913 62 71 65 323

ПАО «Норильский никель» 11608 21908 6 8 104 764

ПАО «Московская Биржа» 115 152,92 613 613 23239

ETF -биржевой инвестиционный фонд

ОФЗ 1 000 1 000 94 94 14 724

F^Xo^m немецких компаний 2 201,5 2 753 21 21 10 813

Валюта (долл.) 56,21 75,84 836 836 16 402

Инвестиционный портфель сформирован с учетом диверсификации, ценные бумаги, по разным отраслям экономики, находятся в равных долях от общей стоимости активов, то есть по 70 500 руб. на каждую компанию.

За анализируемый период отрицательный прирост активов наблюдается у компании ПАО «Аэрофлот». Стоимость акций данной компании уменьшилась с 133,3 руб. до 72,18 руб. или на 54,1 %. Основной причиной снижения котировок акций является снижение финансовых показателей (прибыль в % от выручки - 22,21%), из-за предпринятых мер направленных на предотвращение распространения инфекционного заболевания - корона-вируса.

ПАО «Группа Черкизово» - производитель мясных изделий на рынке куриного мяса, свинины и продуктов мясопереработки. Один из крупнейших производителей мясной продукции в России, группа лидирует по совокупному производству мяса птицы, а по производству свинины занимает второе место. В 2019 г. выручка группы возросла на 19,6% и составила более 120 млрд. руб. по сравнению с 2018 г.[2]. За 2018-2020 гг. стоимость акций компании увеличилась с 1 129 руб. до 1 913 руб., при этом количество активов в портфеле также увеличилось с 62 шт. до 71 шт. Инвестирование в активы компании «Группа Черкизово» дало прирост капитала в размере 65 323 руб.

ГМК Норильский Никель - это российская горно-металлургическая компания, ранее носившее название «Норильский горно-металлургический комбинат им. А. П. Завенягина» (НГМК). Как заявлено на официальном сайте компании, ГМК Норильский Никель считается крупнейшим производителем таких металлов, как никель и палладий, и входит в число крупнейших производителей платины и меди [4]. Стоимость акций ПАО «Норильский никель» увеличилась с 11 608 руб. в 2018 г. до 21 908 в 2020 г. или на 88,7%. Количество ценных бумаг также увеличилось в анализируемом портфеле с 6 шт. до 8 шт., общий прирост активов составил 104 764 руб.

Группа «Московская Биржа» управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами [3]. За анализируемый период стоимость ценных бумаг группы «Московская Биржа» увеличилась с 115 руб. до 152,92 руб. или на 37,92 руб., а общий прирост активов составил 23 239 руб.

Доходность ОФЗ напрямую зависит от срока инвестирования - чем дольше, тем выше доходность. Однако в нашем случае срок инвестирования ограничен сроком до 3 -х лет. В данном случае доходность ОФЗ за 2018-2020 гг. составила 14 724руб., при инвестировании капитала в размере 94 000 руб.

FinEX акции немецких компаний (FXDE) - весь немецкий фондовый рынок в диверсифицированном комплекте. В данный фонд входят основные сектора экономики Германии - товары длительного пользования (немецкие автомобили и техника), материалы (концерн BASF, который производит инновационную химическую продукцию). С 2018 г. по 2020 г. стоимость фонда увеличилась с 2 201,5 руб. до 2 753 руб. или на 551,5 руб., что поспособствовало приросту активов на 10 813 руб.

На 01.01.2018 г. приобрели в портфель иностранную валюту (долл.) по курсу 56,21 руб. за 1 долл. на сумму в размере 47 000 руб. По состоянию на 01.12.2020 г. курс составил 75,84 руб., то есть увеличился на 19,63 руб., что в свою очередь дало прирост активов на 16 402 руб. Далее рассмотрим стратегию реинвестирования дивидендных платежей в ценные бумаги с наибольшей дивидендной доходностью (табл. 5).

Таблица 5 - Стратегия реинвестирования дивидендных платежей в ценные бумаги

с наибольшей дивидендной доходностью

Показатель ПАО «Аэрофлот» ПАО «Группа Черкизово» ПАО «Норильский никель» ПАО «Московская Биржа»

2018 г.

Количество активов на начало периода, шт. 528 62 6 613

Дивидендов на акцию за период, руб. 12,8053 95,55 1 384 5,47

Всего дивидендных поступлений, руб. 6 761,1 5 924,1 8 304 3 353,1

Общая сумма дивидендных поступлений за период, руб. * 21 177,8

2019 г.

Количество активов на начало периода, шт. 528 68 7 613

Дивидендов на акцию за период, руб. 2,6877 150,42 2 280,54 7,7

Всего дивидендных поступлений, руб. 1 419,1 10 229 15 964 4 720,1

Общая сумма дивидендных поступлений за период, руб. * 28 128

2020 г.

Количество активов на начало периода, шт. 528 71 8 613

Дивидендов на акцию за период, руб. - 109,71 1 180,6 7,93

Всего дивидендных поступлений, руб. - 7789,41 9 444,8 4 861,1

Общая сумма дивидендных поступлений за период, руб. * 19 222,9

*НДФЛ, в размере 13%, удержан из общей суммы дивидендных поступлений

Основная цель стратегии реинвестирования дивидендных платежей заключается в постоянной или периодической купли ценных бумаг компаний с наибольшей дивидендной доходностью. В составе инвестиционного портфеля, наибольшей дивидендной доходностью за 2018-2020 гг. обладают акции компаний: ПАО «Группа Черкизово» и ПАО «Норильский никель» - 22,16 % и 29,3 % соответственно.Анализируя данные таблицы 5, отметим, что на протяжении анализируемого периода количество ценных бумаг компаний: ПАО «Аэрофлот» и ПАО «Московская Биржа», осталось неизменной - 528 шт. и 613 шт. соответственно.

За 2018 г. общая сумма дивидендных платежей составила 21 777,8 руб. (НДФЛ удержан). На данную сумму были приобретены 6 шт. акций ПАО «Группа Черкизово» по стоимости 1 200 руб. и 1 акцию ПАО «Норильский никель» по стоимости 13 596 руб.на 01.01.2019 г.

Сумма дивидендных платежей за 2019 г. составила 28 128 руб. В анализируемый портфель приобрели 3 шт. акций ПАО «Группа Черкизово» по стоимости 1 942 руб. и 1 акцию ПАО «Норильский никель» по стоимости 20 800 руб. на 01.01.2020 г. Стоит отметить, что за 2020 г. дивидендные поступления составили 19 222,9 руб. Данная сумма направлена в общий прирост активов по акциям. Далее рассмотрим динамику изменения инвестиционного портфеля, представленную на рисунке 1.

□ 2018 г. □ 2020 г.

ОФЗ

47 000 И 63 402

47 000 1 57 813

94 000 108 724

282 000

1462 161

Рисунок 1 - Динамика изменения инвестиционного портфеля, руб.

Инвестиционный портфель формировался 01.01.2018 г. с учетом диверсификации на сумму 470 тыс. руб. По состоянию на 01.12.2020 г. итоговая стоимость инвестиционного портфеля составила - 692,1 тыс. руб., то есть доходность составила 222,1 тыс. руб. или 47,2%.

Рассчитаем годовую доходность инвестиционного портфеля по формуле:

„ Доходность за период

Годовая доходность =-х 365 (1)

" Период в днях v '

Подставляем имеющиеся данные:

47 2%

Годовая доходность = ^ х 365 = 16,2% (2)

Имеем: годовая доходность инвестиционного портфеля за 2018-2020 гг. составила 16,2 %. Стоит отметить, что годовая доходность могла бы быть и больше, если бы инвестиционный портфель пополнялся ежемесячно на определенную сумму с последующим приобретением ценных бумаг.

На основании проведенного анализа, можно сделать вывод, что будущее Российского фондового рынка выглядит очень перспективным, так как в настоящее время котировки акций стали менее волатильными, наблюдается тенденция уменьшения количества спекулятивных операций в целом. Стоит также отметить, что на протяжении последних 2-х лет индекс Московской Биржи, который является композитным показателем Российского фондового рынка, обновляет исторический максимум [3].

Однако не стоит забывать о рисках, которые всегда будут присутствовать на фондовом рынке. Анализируемый инвестиционный портфель смог увеличить первоначальные инвестиции с 470 тыс. руб. до 692,1 тыс. руб. за 2018-2020 гг., несмотря на то, что в настоящее время мировая экономика находится в состоянии стагнации и большинство компаний находятся в упадке, например ПАО «Аэрофлот». Следует акцентировать внимание и на годовой доходности инвестиционного портфеля, которая составила 16,2% что в 3,5 раза больше годовой доходности депозитного вклада коммерческого банка (max. процентная ставка - 4,25%) [5]. Однако, годовая доходность могла бы быть и больше, если продать акции компании ПАО «Аэрофлот» и реинвестировать в другую стабильную компанию, например: ПАО «Яндекс», ПАО «Газпром» и д.р. Таким образом, можно сделать вывод, что при грамотном выборе инструмента фондового рынка, наличии определенных знаний, можно не только сохранить первоначальный капитал, но и приумножить или лишиться его полностью.

Источники:

1. Официальный сайт БКС Банк - цифровой универсальный банк для розничных инвесторов, корпоративных клиентов и предпринимателей под брендом Банк [Электронный ресурс]. - Режим доступа: URL:https://bcs.ru/

2. Официальный сайт группы «Черкизово» - один из крупнейших российских производителей мясной продукции и мясных полуфабрикатов [Электронный ресурс]. - Режим доступа: URL:https://cherkizovo.com/

3. Официальный сайт Московской биржи - крупнейший российский биржевой холдинг [Электронный ресурс]. - Режим доступа: URL: https://www.moex.com//

4. Официальный сайт ПАО «Норникель» - российская горно-металлургическая компания [Электронный ресурс]. - Режим доступа: URL:https://www.nornickel.ru/

5. Официальный сайт Сбербанк [Электронный ресурс]. - Режим доступа: URL: https://www.sber.ru

6. Адаменко А. А. Проблемы развития банковского сектора / А. А. Адаменко, Т. Е. Хорольская, А. А. Одуд // Формирование экономического потенциала субъектов хозяйственной деятельности: проблемы, перспективы, учетно-ана-литическое обеспечение: материалы IV Международной научной конференции (г. Краснодар, 20-22 апреля 2016 г.). - Краснодар: Изд-во «Магарин О. Г.», 2016. - С. 369-373.

7. Адаменко А.А. Основные тенденции развития банковского сектора в Российской Федерации / А.А. Адаменко, К.В. Желябовская // Вестник Академии знаний. - 2019. - № 2 (31). - С. 263-265.

References:

1. The official website of BCS Bank is a digital universal bank for retail investors, corporate clients and entrepreneurs under the Bank brand [Electronic resource]. - Access mode: URL: https: //bcs.ru/

2. The official site of the Cherkizovo group is one of the largest Russian producers of meat products and semi-finished meat products [Electronic resource]. - Access mode: URL: https: //cherkizovo.com/

3. The official site of the Moscow Exchange - the largest Russian exchange holding [Electronic resource]. - Access mode: URL: https://www.moex.com//

4. Official site of PJSC "Nornickel" - Russian mining and metallurgical company [Electronic resource]. - Access mode: URL: https: //www.nornickel.ru/

5. Sberbank official website [Electronic resource]. - Access mode: URL: https://www.sber.ru

6. Adamenko A. A. Problems of development of the banking sector / A. A. Adamenko, T. E. Kho-role, A. A. Odud // Formation of the economic potential of economic entities: problems, prospects, accounting and analytical support : Materials of the IV International Scientific Conference (Krasnodar, April 20-22, 2016). - Krasnodar: Publishing house "Magarin OG", 2016. -S. 369-373.

7. Adamenko A.A. The main trends in the development of the banking sector in the Russian Federation / А.А. Adamenko, K.V. Zhelyabovskaya // Bulletin of the Academy of Knowledge. - 2019. - No. 2 (31). - S. 263-265.

DOI: 10.24412/2304-6139-2020-10814

В.В. Матвеев - профессор кафедры экономики и менеджмента, д.э.н., Финансовый университет при Правительстве Российской Федерации (vvmatveev@fa.ru),

V.V. Matveev - Professor of the Department of Economics and management, Doctor of Economics, Financial University under the Government of the Russian Federation;

И.В. Резвякова - доцент кафедры экономики и менеджмента, к.э.н., Финансовый университет при Правительстве Российской Федерации (rezvirina@yandex.ru),

I.V. Rezvyakova - docent of the Department of Economics and management, candidate of Economics, Financial University under the Government of the Russian Federation.

ПЕРСПЕКТИВНЫЕ НАПРАВЛЕНИЯ РАЗРАБОТКИ ФИНАНСОВОЙ СТРАТЕГИИ ПРЕДПРИЯТИЯ PROMISING AREAS OF DEVELOPMENT OF THE COMPANY'S FINANCIAL STRATEGY

Аннотация. Важным аспектом при формировании финансовой стратегии служат современные условия, в которых находятся промышленные предприятия. Основными задачами функционирования и развития организаций являются: обеспечение финансовой надежности со стороны инвесторов; разработка действующего механизма внедрения и реализации финансовой стратегии; анализ направлений вложения денежных средств для максимизации прибыли; укрепление позиций организации на финансовых рынках; повышение финансовой устойчивости и т.д.

Финансовая стратегия предприятия является важным инструментом для определения финансового состояния организации и возможности выбора наиболее подходящих методов оптимизации благосостояния собственников. При разработке финансовой стратегии необходимо учитывать такие факторы как: политику ценообразования; ситуацию на финансовых рынках; производственную, маркетинговую и финансовые возможности фирмы. Стратегия представляет собой перспективные направления реализации долгосрочных целей фирмы в соответствии с эффективным управлением финансовыми потоками.

В статье был проведен анализ финансовой деятельности КФХ «Солодухино» и выбор перспективных направлений формирования и использования финансовых ресурсов фирмы. Авторы использовали современные научные методы исследования, такие как метод сравнения, вертикальный, горизонтальный и расчетно-конструк-тивный анализы.

В результате проведенного анализа финансовой деятельности КФХ «Солодухино», были предложены перспективные направления разработки финансовой стратегии на основе действенного механизма ее реализации. Предложенный механизм внедрения и реализации финансовой стратегии позволит предприятию осуществлять выбор наиболее рациональных путей развития ее деятельности.

Abstract. An important aspect in the formation of a financial strategy is the current conditions in which industrial enterprises are located. The main tasks of organizations ' functioning and development are: ensuring financial reliability on the part of investors; developing an effective mechanism for implementing and implementing a financial strategy; analyzing investment directions for maximizing profits; strengthening the organization's position in financial markets; improving financial stability, etc.

The financial strategy of an enterprise is an important tool for determining the financial condition of the organization and the possibility of choosing the most appropriate methods for optimizing the welfare of owners. When developing a financial strategy, it is necessary to take into account such factors as: pricing policy; the situation on the financial markets; production, marketing and financial capabilities of the company. The strategy represents promising directions for implementing the firm's long-term goals in accordance with effective financial flow management.

The article analyzes the financial activities of the farm "Solodukhino" and selects promising areas for the formation and use of financial resources of the company. The authors used modern scientific research methods, such as the comparison method, vertical, horizontal, and computational and constructive analyses.

CC BY

CC BY

98

98